پروتکل وامدهی اویلر چیست؟ آیا Euler Finance نسل بعدی وام دهی دیفای است؟

مقدمه ای بر پروتکل وامدهی اویلر فاینانس …….

اگر بخواهم حوزه ای را انتخاب کنم که در کریپتو بیش از همه مرا هیجان زده می کند، باید بگویم دنیای دیفای گزینه مناسبی میباشد. همانقدر که من پروژههای گیم فای و متاورس را دوست دارم ، چون آنها خلاقانه و خوب و سرگرمکننده هستند. مگر اینکه جامعه جمعی ما راضی به پذیرش 300 سال دیگر یا بیشتر از سوء استفاده توسط سیستم مالی قدیمی باشد و میلیاردها نفر به عدم دسترسی به حساب بانکی راضی باشند، ما به یک انقلاب نیاز داریم، ما به DeFi نیاز داریم، که باعث می شود من خوشحال باشم که امروز این بررسی مالی از پروتکل وامدهی اویلر یا همان Euler Finance را برای شما ارائه کنم.

معرفی مختصری بر وام دهی DeFi و کاربرد اویلر فاینانس

پروتکل وامدهی اویلر نسل بعدی وام دهی دیفای است؟ بیایید قبل از این که به این موضوع بپردازیم چند مثالی بزنیم تا کمی درک بهتری از این موضوع داشته باشیم…

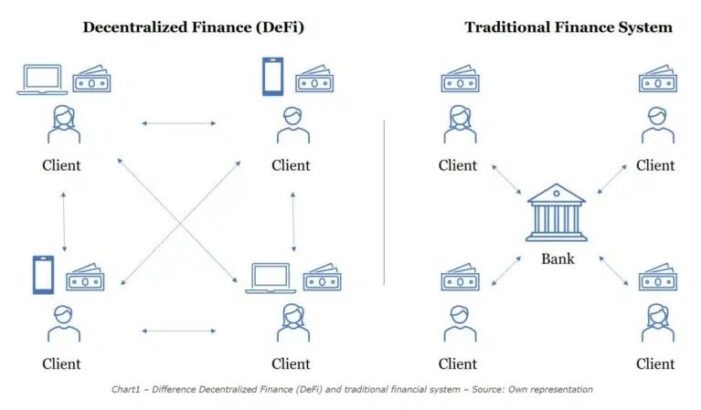

توانایی وام دادن و قرض گرفتن دارایی ها به طور کارآمد سنگ بنای هر سیستم مالی است. در دنیای مالی سنتی، این فرآیند معمولاً توسط بانکها و مؤسسات شخص ثالث مورد اعتماد و مجاز تسهیل میشود. این بانکها اساساً وامگیرندگان را به هزاران راه میبرند تا فقط یک وام ناچیز بدهند و حتی مالکان مالی افرادی میشوند که باید برای مقاصد استقراضی به آنها مراجعه کنند.

خوب، دراماتیک به کنار، این روش قدیمی انجام کارها بود و اکنون راه حل های بهتری با پروتکل های DeFi مانند Aave، کامپاند و اویلر فاینانس داریم. در دنیای DeFi، دیگر نیازی به اشخاص ثالث قابل اعتماد و مجاز نیست، پروتکلهای وامدهی غیرقابل اعتماد و بدون مجوز که قراردادهای هوشمند را روی بلاک چین اجرا میکنند، جایگزین روسای بانکها شدهاند.

این امر باعث می شود تا وام دهندگان و وام گیرندگان روندی کارآمدتر را برای وام دهندگان و وام گیرندگان داشته باشند تا نیازهای یکدیگر را برآورده کنند و در عین حال هزینه های قابل توجهی را که توسط اشخاص ثالث دریافت می شود و محدودیت های شدیدی که اغلب توسط مقامات متمرکز بر ما تحمیل می شود، کاهش می دهند.

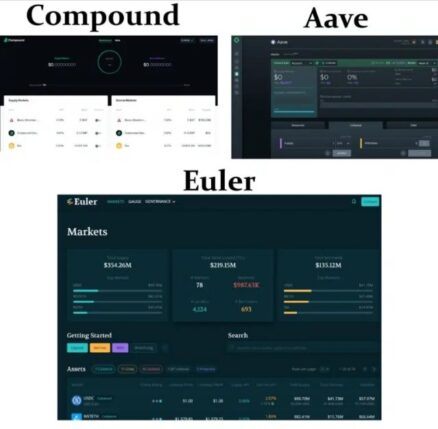

پروتکل هایی مانند کامپاند فاینانس و Aave جزو اولین نسل از پروتکل های وام دهی DeFi بودند. این پلتفرمها به کاربران امکان دسترسی به عملکردهای وامدهی و وامگیری برای چندین توکن رمزنگاری را میدهند. در حال حاضر، نسل اول بودن با برخی مزایا و معایب همراه است. قدرت “مزیت اولین حرکت” را نمی توان دست کم گرفت، اما روی دیگر سکه این است که اولین تکرار یک نرم افزار، فناوری یا ایده معمولا بهترین نیست، معمولا پیچیدگی ها و اشکالات زیادی برای حل کردن وجود دارد. این فرصتهای زیادی را برای تیمهای دیگر ایجاد میکند تا بر اساس چارچوب اولیه تکامل یافته و نوآوری کنند، این دقیقاً همان کاری است که تیم مالی اویلر فاینانس انجام داده است.

من نمی گویم کامپاند یا Aave مشکلی دارد، در واقع، من از Aave استفاده می کنم، و هر دو پلتفرم فوق العاده ای هستند، اما این پروتکل ها برای کنترل خطرات مرتبط با وام دادن و استقراض دارایی های غیر نقدی یا بی ثبات طراحی نشده اند. نمیدانم این به این دلیل است که آنها نمیتوانند راهی برای کاهش مؤثر ریسک نوسانات شدید موجود در بازارهای ما بیابند یا اینکه برای حجم عظیم معاملات یا تقاضا برای معاملات آماده نبودند.

جفت هایی که قادر به تطبیق با آنها نیستند، اما نتیجه این است که آنها مجبورند برای محافظت از کاربران خود در برابر خطرات مرتبط با چنین دارایی ها، به یک سیستم فهرست بندی مجاز تکیه کنند. این یکی از زمینههایی است که اویلر متوجه شد که میتوانند در آن بسیار پیشرفت کنند.

نتیجه یک سیستم فهرست بندی مجاز منجر به تقاضای برآورده نشده قابل توجهی برای وام دادن و استقراض دارایی های کریپتو شد. وام دهندگان می خواهند توکن ها را برای کسب بازده و گرفتن موقعیت های خرید اهرمی سپرده گذاری کنند، در حالی که وام گیرندگان می خواهند نوسانات را کاهش دهند و موقعیت های فروش اهرمی را دریافت کنند. اینجا جایی است که اویلر فاینانس وارد می شود و بر پایه و اساس پلتفرم های وام دهی نسل اول استوار می شود و هدف آن تبدیل شدن به پروتکل DeFi نسل بعدی است.

آنها با حمایت از فهرستبندی بدون مجوز و ارائه نرخهای بهره واکنشی به این مهم دست یافتهاند و در عین حال ریسک را به روشهای نوآورانهای که قبلاً هرگز دیده نشدهاند، کاهش میدهند که به تفصیل بررسی خواهیم کرد.

پروتکل وامدهی اویلر فاینانس

همانطور که قبلاً به آن اشاره کردیم، اویلر فاینانس (Euler Finance) یک پلتفرم وامدهی غیرمتمرکز مالی در شبکه اتریوم است که بر روی پلتفرمهای وامدهی قبل از آن ساخته شده و بهبود یافته است.

تیم این شرکت و پروتکل را به افتخار لئونارد اویلر نامگذاری کرد که یک ریاضیدان، فیزیکدان، ستاره شناس، جغرافیدان، منطق دان و مهندس سوئیسی بود که مطالعات نظریه و توپولوژی گراف را پایه گذاری کرد. او همچنین در بسیاری از شاخه های دیگر مانند تئوری اعداد تحلیلی، تجزیه و تحلیل پیچیده و حساب بی نهایت کوچک اکتشافات تاثیرگذاری انجام داد.

به هر حال، اویلر فاینانس در دسامبر 2021 پس از برنده شدن شرکت پشت سر آن در هکاتون دانشگاه ‘Spark’ Encode Club ایجاد شد که به تیم کمک کرد تا 800 هزار دلار در طول یک دور اولیه با پشتیبانان برجستهای مانند Lemniscap، LAUNCHHub Ventures، Block0، Coinbase و غیره کسب کند. در 7 ژوئن 2022، این پروتکل یک دور مالی دیگر به ارزش 32 میلیون دلار به رهبری هوون ونچز را اعلام کرد که برای تنوع بخشیدن به خزانه داری اویلر DAO استفاده خواهد شد و منجر به یک پروژه با بودجه نسبتاً خوب می شود.

Euler XYZ، شرکتی که در پشت این پروتکل قرار دارد، توسط دکتر مایکل بنتلی، جک لئون پریور و داگ هویت تأسیس شد که در ادامه در بخش تیم پوشش داده خواهد شد. اویلر فاینانس یک پروتکل وام دهی بدون مجوز و غیرقانونی ارائه میکند که به صورت سفارشی با مجموعهای از ویژگیهای جدید و مبتکرانه ساخته شده است تا به کاربران کمک کند تا انواع بیشتری از توکنها را مبادله کنند، امانت دهند و قرض بگیرند.

این پروتکل از قرض گرفتن و قرض دادن تقریباً هر دارایی رمزنگاری ERC20 پشتیبانی می کند، چیزی که در سایر پلتفرم ها پشتیبانی نمی شود، در حالی که توانایی کسب سود در کریپتوی کاربران را با ریسک و نوسان کمتری نسبت به گذشته از طریق پشته فناوری نوآورانه آنها ارائه می دهد.

اویلر فاینانس برای استفاده رایگان است و هر کسی در جهان با اتصال به اینترنت می تواند به آن دسترسی داشته باشد. مانند هر پروتکل DeFi ارزش وزن خود را دارد، این پروتکل کاملاً غیرقانونی است و توسط جامعه ای که دارندگان رمز حکومتی بومی پروتکل EUL هستند مدیریت می شود.

این پلتفرم در https://app.euler.finance/ قابل دسترسی است ، و چیزی که بسیار جالب است این است که توسعه دهندگان اصلی توسعه دهندگان جدید را تشویق می کنند تا نقاط دسترسی front-end خود را به پروتکل ایجاد کنند تا به عدم تمرکز دسترسی و افزایش سانسور کمک کنند. مقاومت. مراقبت و به اشتراک گذاری نرم افزار منبع باز و فقدان جوامع توسعه دهندگان مستبدانه تشنه پول که در دنیای ارزهای دیجیتال وجود دارند، همیشه احساس مبهمی گرمی به من می دهد.

نکته حرفه ای: اگرچه من URL را به پلتفرم بالا ارائه کردم، همیشه ایده خوبی است که مطمئن شوید آدرس وب را دوباره چک کنید و همیشه به هر پروتکل DeFi از وب سایت شرکت یا کاغذ سفید دسترسی داشته باشید تا مطمئن شوید که از URL صحیح استفاده می کنید. هنگامی که پلتفرم مناسب را در اختیار داشتید، باید آن را نشانه گذاری کنید تا مطمئن شوید که همیشه به سمت پلتفرم صحیح بروید تا از چندین سایت کلاهبرداری که منعکس کننده پلتفرم اصلی هستند جلوگیری کنید.

خوب، بیایید به ویژگی ها و عملکردهای Euler Finance بپردازیم.

ویژگی های اویلر فاینانس

این بخش بعدی ویژگی ها و عملکردهای مهم اویلر فاینانس (Euler Finance) را بررسی می کند. چیزهای زیادی برای باز کردن در اینجا وجود دارد، زیرا تیم مکانیک های پروتکلی بسیار چشمگیر را توسعه داده است که شایسته بررسی است.☕

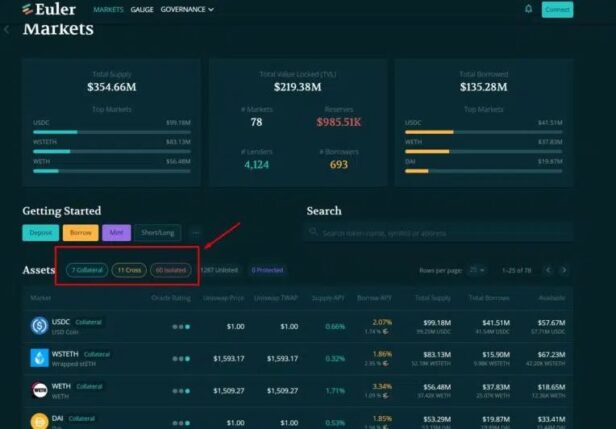

Euler Finance: لیست بدون مجوز

پروتکل غیر حضانت اویلر به کاربران خود اجازه می دهد تصمیم بگیرند که چه دارایی های رمزنگاری را فهرست کند. با استفاده از یونی سواپ نسخه 3 به عنوان یک وابستگی اصلی، هر دارایی که دارای جفت WETH باشد میتواند فوراً توسط هر کسی به عنوان بازار وام دهی دراین پلتفرم اضافه شود.

دارایی ها

اکنون، برای هر کسی که در دنیای دیفای حضور دارد، فهرست بدون مجوز ممکن است زنگ خطری را به صدا درآورد، چون ممکن است بدانید یا ندانید که لیست بدون مجوز در پروتکلهای وام غیرمتمرکز در مقایسه با سایر پروتکلهای DeFi مانند DEX خطرناکتر است.

این به دلیل احتمال سرریز شدن سریع خطر از یک استخر به استخر دیگر است. اگر قیمت یک دارایی وثیقه به طور ناگهانی کاهش یابد و لیکوییدها نتوانند بدهیهای وام گیرندگان را بازپرداخت کنند، مجموعهای از انواع مختلف داراییها میتوانند با بدهیهای بد باقی بمانند، که این بد نیست. (این اسپانیایی به معنای خوب نیست!)

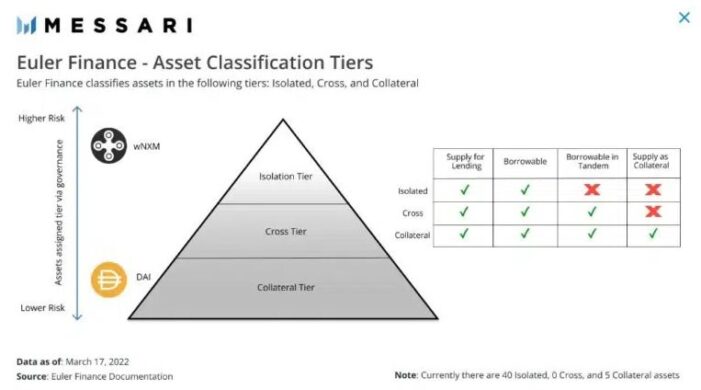

برای غلبه بر این خطرات، اویلر فاینانس از ردیفهای دارایی مبتنی بر ریسک استفاده میکند: وثیقه، متقاطع و جدا شده، برای محافظت از پروتکل و کاربران آن:

Isolation-Tier – داراییهای این ردیف برای وامدهی و استقراض معمولی در دسترس هستند، اما نمیتوانند به عنوان وثیقه برای استقراض سایر داراییها استفاده شوند. آنها را فقط می توان به طور جداگانه وام گرفت، از این رو اصطلاح “Isolation Tier” نامیده می شود.

این بدان معنی است که آنها را نمی توان همراه با سایر دارایی ها با استفاده از همان مجموعه وثیقه در اویلر فاینانس قرض کرد.

متعجب شدید؟ بیایید به یک مثال نگاه کنیم:

من USDC و DAI را به عنوان وثیقه دارم و میخواهم دارایی سطح جداسازی “ABC” را وام بگیرم. من فقط می توانم ABC قرض بگیرم و هیچ چیز دیگری. اگر بخواهم توکن دیگری به نام «XYZ» قرض بگیرم، فقط میتوانم این کار را با استفاده از یک حساب جداگانه در اویلر فاینانس انجام دهم.

Cross-Tier – داراییهای این ردیف برای وامدهی و استقراض معمولی در دسترس هستند و نمیتوانند به عنوان وثیقه برای استقراض سایر داراییها استفاده شوند، اما میتوان آنها را در کنار سایر داراییها قرض کرد.

به مثال دیگری نیاز دارید؟ من هم اینچنین فکر میکنم:

اگر USDC و DAI را به عنوان وثیقه دارم و میخواهم داراییهای متقاطع “ABC” و “XYZ” را قرض بگیرم، میتوانم این کار را از یک حساب انجام دهم زیرا میتوانم بیش از یک نوع توکن را که در متقابل است قرض بگیرم.

Collateral-Tier – دارایی های این ردیف برای اعطای وام و استقراض معمولی، استقراض متقابل در دسترس است و می تواند به عنوان وثیقه استفاده شود. این داراییها نقدشوندهترین داراییها با بیشترین حجم معاملات در پلتفرم هستند و بنابراین «ایمنترین» در نظر گرفته میشوند.

بیایید مثالی بزنیم:

میتوانم داراییهای وثیقه DAI و USDC را واریز کنم و از آنها برای قرض گرفتن داراییهای وثیقه مانند UNI و LINK از یک حساب استفاده کنم.

با استفاده از این روش سطحی، داراییهای ریسک مختلف حذف میشوند که به کاهش اثرات سرایت کمک میکند، بنابراین یک توکن پرخطر با ارزش بازار کوچک در لایه جداسازی نمیتواند داراییهای تثبیتشده بیشتری را خراب کند. اساساً این روش حداکثر کارایی سرمایه را افزایش می دهد و در عین حال ریسک سیستمی را در پایین ترین سطح ممکن در اویلر فاینانس نگه می دارد.

دارندگان EUL می توانند به ارتقای دارایی ها از لایه Isolation رأی دهند و از طریق مکانیسم های حاکمیتی آنها را به سطح Cross-tier یا وثیقه منتقل کنند. ارتقای داراییها در سطوح بالا، کارایی سرمایه در اویلر را افزایش میدهد، زیرا به وامدهندگان و وامگیرندگان اجازه میدهد آزادانهتر از سرمایه استفاده کنند، اما همچنین ممکن است کاربران پروتکل را در معرض خطر بیشتری قرار دهند، بنابراین تعادل بین ریسکها به نفع همه است.

اویلر فاینانس: وام و قرض گرفتن

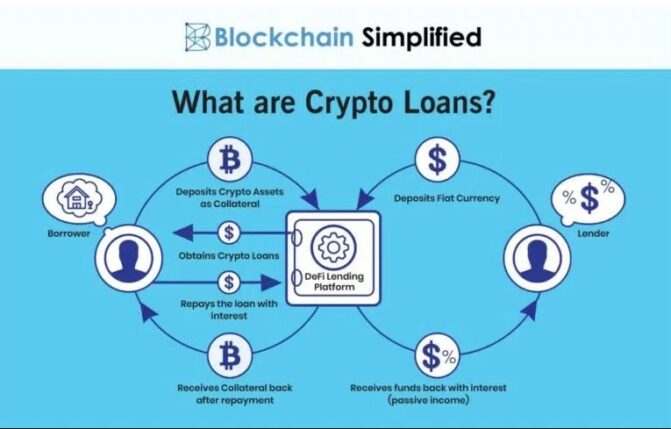

هنگامی که وام دهندگان در یک استخر نقدینگی در اویلر فاینانس سپرده گذاری می کنند، در ازای آن، توکن های الکترونیکی ERC20 با بهره دریافت می کنند، که یک روش استاندارد در سراسر پروتکل های DeFi است. این توکنها را میتوان برای سهمشان از داراییهای پایه در یک استخر در هر زمانی بازخرید کرد، البته تا زمانی که توکنهای وامگیری نشده در استخر وجود داشته باشد.

وام گیرندگان نقدینگی را از یک استخر خارج می کنند و وجوه استقراضی را با بهره بازپرداخت می کنند که در نتیجه کل دارایی های یک استخر در طول زمان افزایش می یابد. به این ترتیب وام دهندگان سود داراییها را به دست میآورند زیرا توکنهای الکترونیکی آنها را میتوان برای مقدار فزایندهای از دارایی پایه در یک دوره زمانی بازخرید کرد. در اینجا هیچ چیز جدید یا پیشگامانه ای نیست، این روش آزمایش شده و واقعی پشت وام دهی و استقراض DeFi است. این فرآیند همه از طریق قراردادهای هوشمند انجام می شود و آن را کاملاً یکپارچه و کاربر پسند می کند.

در مرحله بعد، ما اجزای مختلف مربوط به وام را پوشش خواهیم داد.

بدهی های توکن شده

اویلر فاینانس dTokens صادر می کند تا بدهی ها را مشابه توکن های بدهی Aave توکن کند. رابط dToken امکان ساخت موقعیتها را بدون نیاز به تعامل با داراییهای اساسی فراهم میکند و میتواند برای ایجاد محصولات مشتقه که شامل تعهدات بدهی است، استفاده شود.

اویلر به جای ارائه روشهای غیر استاندارد برای انتقال بدهیها، از روشهای عادی انتقال/تأیید ERC20 استفاده میکند اما منطق مجوزدهی را معکوس میکند.

می دانم، پیچیده به نظر می رسد، اما اینطور نیست، در اینجا مثالی از نحوه عملکرد آن آورده شده است:

به جای اینکه بتوان توکنها را برای هر کسی ارسال کرد، اما نیاز به تأیید دارد، همانطور که روش استاندارد است، dToken میتواند توسط هر کسی گرفته شود، اما برای پذیرش آنها نیاز به تأیید است. این مانع از سوزاندن dToken های کاربران می شود. آدرس صفر راهی برای تایید انتقال درون مرزی dTokens ندارد.

همانطور که انتظار دارید، وام گیرندگان به وام خود بهره در اویلر فاینانس می پردازند. سود انباشته شده به نرخ های بهره تعیین شده الگوریتمی برای هر دارایی بستگی دارد. بخشی از سود تعلق گرفته در ذخایر نگهداری می شود تا انباشت بدهی های بد در پروتکل را پوشش دهد و لایه دیگری از امنیت را اضافه کند.

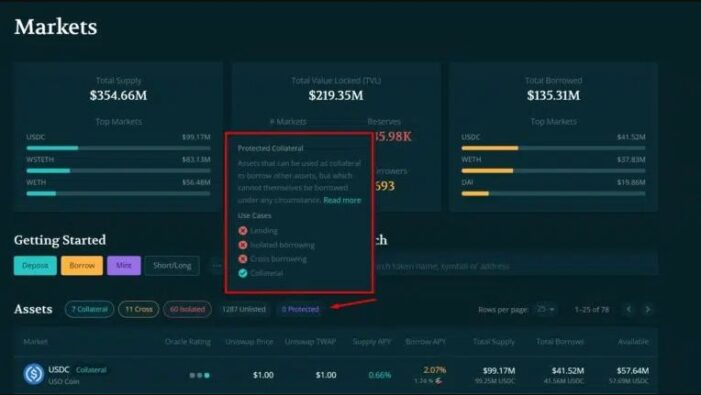

وثیقه محافظت شده

این یکی از ویژگی هایی است که برای اویلر کاملاً منحصر به فرد است. در کامپاند و Aave، هر وثیقه ای که روی پروتکل سپرده می شود همیشه برای وام دادن در دسترس است. اویلر فاینانس اجازه می دهد وثیقه سپرده شود، اما لزوما برای وام در دسترس قرار نمی گیرد.

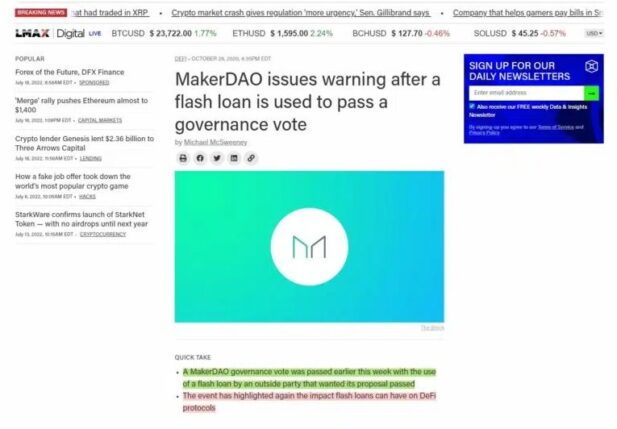

این یک ویژگی راحت در اویلر فاینانس است زیرا سپرده گذاران در صورت تمایل به استراحت از وام، نیازی به برداشت وجوه از پلتفرم ندارند. وجوهی که در وضعیت محافظت شده قرار دارند بهره ای دریافت نمی کنند، اما از خطرات نکول وام گیرندگان عاری هستند و می توانند در هر زمانی فورا برداشت شوند. این همچنین به محافظت در برابر وام گیرندگانی که از نشانه هایی برای تأثیرگذاری بر تصمیمات حاکمیتی یا گرفتن موقعیت های کوتاه استفاده می کنند، کمک می کند.

چرا این یک ویژگی مهم است؟

خوب، جدای از راحتی، این یک مورد استفاده با ارزش برای کسانی که واقعاً به صنعت و جامعه DeFi به عنوان یک کل اهمیت می دهند، فراهم می کند. در سال 2020، MakerDAO یک سناریوی وام فوری را تجربه کرد که از آن برای تصویب ناعادلانه یک رأی حکومتی استفاده شد.

بنابراین، اگر یک رای حکومتی بزرگ در یک پلت فرم در راه است، کاربران اویلر فاینانس می توانند از دارایی های مورد نیاز برای رای دادن به این پیشنهاد محافظت کنند، و از گرفتن یک قایق از آن توکن ها توسط نهنگ ها جلوگیری کنند و سپس به نفع خود رای دهند. این به یک فرآیند حکومتداری دموکراتیک عادلانهتر کمک میکند. این ویژگی همچنین می تواند برای کمک به جلوگیری از فشار شدید فروش، پامپ و دامپ، حملات وام فوری و مارپیچ مرگ استفاده شود.

به تعویق انداختن چک نقدینگی

این یکی دیگر از ویژگیهای نوآورانه اویلر فاینانس است که قبلاً با سایر پلتفرمهای وامدهی مواجه نشده بودم. به طور معمول، نقدینگی یک حساب بلافاصله پس از انجام یک عملیات بررسی می شود که منجر به عملی می شود که ممکن است به دلیل وثیقه ناکافی با شکست مواجه شود.

به عنوان مثال، استقراض، برداشت وثیقه، یا خروج از بازار می تواند باعث شود که معامله به دلیل نقض وثیقه بازگردد.

اویلر فاینانس دارای ویژگی است که به کاربران اجازه می دهد تا بررسی های نقدینگی خود را به تعویق بیاندازند که می تواند بسیاری از عملیات را با انجام بررسی نقدینگی تنها یک بار در پایان انجام دهد.

بیایید ببینیم که چگونه این برای کاربر مفید است:

بدون به تعویق انداختن چک نقدینگی، ابتدا باید وثیقه را قبل از صدور یک اقدام استقراضی واریز کنم. با این حال، اگر در همان معامله انجام شود، به تعویق انداختن بررسی نقدینگی به من این امکان را میدهد که این کار را به هر ترتیبی که انتخاب میکنم انجام دهم، انعطافپذیری بیشتر و ساختاری کمتر سفت و سخت و همچنین به طور بالقوه در هزینههای گاز هدر رفته در معاملات ناموفق صرفهجویی میشود.

این به کاربران اجازه میدهد تا بتوانند مجموعهای از اقدامات را با هم ترکیب کنند که نتیجه نهایی یک موقعیت سالم است، اما یک عمل خاص در آن توالی ممکن است به تنهایی امکانپذیر نباشد. این اجازه می دهد تا اقداماتی در اویلر فاینانس انجام شود که در پلتفرم های دیگر امکان پذیر نیست.

امکان به تعویق انداختن چک نقدینگی همچنین به یکی دیگر از ویژگیهای عالی در پروتکل منجر میشود و آن وامهای فلش بدون هزینه است.

برخلاف Aave، اویلر فاینانس مفهوم سنتی وام فلش را ندارد. درعوض، کاربران می توانند بررسی نقدینگی خود را به تعویق بیندازند، یک اقدام وام بدون وثیقه انجام دهند، هر عملیاتی را که دوست دارند انجام دهند و سپس آنچه را که وام گرفته شده است، بازپرداخت کنند.

از این اقدام می توان برای انجام تعادل مجدد پورتفولیو، ایجاد موقعیت های اهرمی، استفاده از فرصت های آربیتراژ خارجی و موارد دیگر استفاده کرد.

ظرفیت استقراض با ریسک

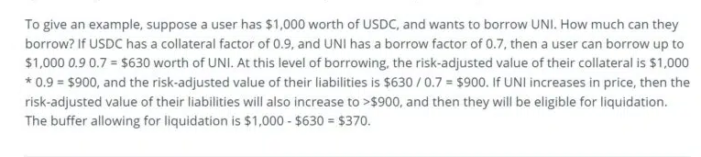

مانند سایر پروتکلهای وام دهی، اویلر فاینانس از کاربران میخواهد که اطمینان حاصل کنند که ارزش وثیقهشان بالاتر از ارزش بدهیهایشان باقی میماند، مگر در دورهای که بررسی نقدینگی به تعویق میافتد. وثیقه بیش از حد یک روش استاندارد است و میزان وام گرفتن را در وهله اول کنترل می کند.

برای اینکه این مفهوم تا حد امکان ساده شود، اساساً این است:

من 100 دلار X را واریز می کنم و می توانم 70 دلار Y را قرض کنم. به این ترتیب مهم نیست که نتوانم 70 دلار را پس بدهم، زیرا وام دهنده/پلتفرم 100 دلار را نگه می دارد. هیچ کس به جز وام گیرنده ای که نتوانست بدهی ها را بازپرداخت کند، از جیبش بیرون نمی ماند.

این را با اتفاقی که در مورد پلتفرمهای وامدهی متمرکز مانند سلسیوس و وویجر که اکنون ورشکسته شدهاند و آنچه که افراد در تری اروز کپیتال انجام دادند و باعث فروپاشی آنها شد، مقایسه کنید:

آنها 100 دلار از شما قرض می گیرند، سپس 100 دلار از من، سپس 100 دلار دیگر از باب، بدون سپرده گذاری وثیقه، یا شاید کمتر از چیزی که قرض کرده اند، قرض می گیرند. سپس وقتی تری اروز کپیتال نمی تواند 300 دلاری را که قرض کرده اند بازپرداخت کند، اکنون شما، من و محمد از جیب خرج کرده ایم و محمد بیچاره اکنون هیچ پولی ندارد.

بلاک چین سیمپلفاید این نمودار فوق العاده و ساده را دارد که نشان می دهد وام های رمزنگاری سنتی چگونه کار می کنند:

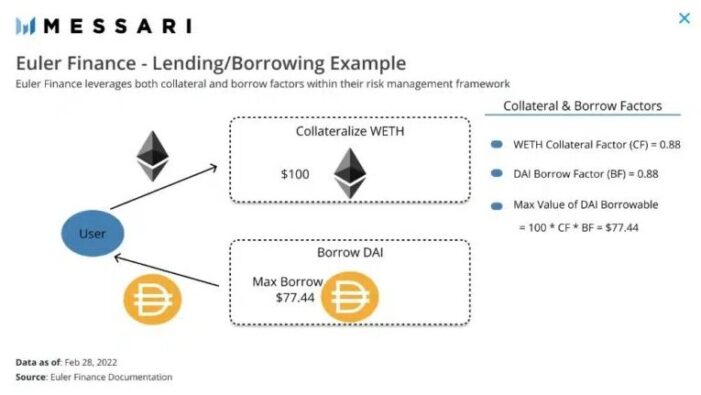

اویلر فاینانس این را متفاوت از پلتفرمهای وام دهی سنتی DeFi میکند. آنها از یک رویکرد دو طرفه استفاده می کنند که در آن ارزش بازار بدهی های وام گیرنده را تنظیم می کنند تا به “ارزش بدهی تعدیل شده با ریسک” برسند. این رویکرد کارایی سرمایه را بهبود میبخشد، زیرا به اویلر اجازه میدهد تا ریسکهای خاص دارایی را در حرکتهای نزولی و صعودی قیمت، نه فقط ریسک نزولی که در پلتفرمهایی مانند کامپاند انجام میشود، در نظر بگیرد.

این خطرات در عوامل وثیقه خاص دارایی مشابه با کامپاند مرتبط است، اما عوامل استقراض را نیز در نظر می گیرد که منحصر به اویلر فاینانس است. در نهایت، این رویکرد به این معنی است که آستانه لیکویید هر وام گیرنده با مشخصات ریسک خاص مرتبط با دارایی هایی که آنها قرض می گیرند و به عنوان وثیقه استفاده می کنند، تنظیم می شود.

وایت پیپر این پلتفرم یک مثال عالی از نحوه کار این کار ارائه می دهد، در اینجا یک اسکرین شات توضیح داده شده است:

من فکر میکنم این یک روش بسیار هوشمندانه برای انجام کارها است، زیرا دیگر پلتفرمهای DeFi با همه وامگیرندگان بدون توجه به دارایی قرضگرفته شده یکسان رفتار میکنند، در حالی که اویلر از روشی استفاده میکند که برای هر فرد خاص است.

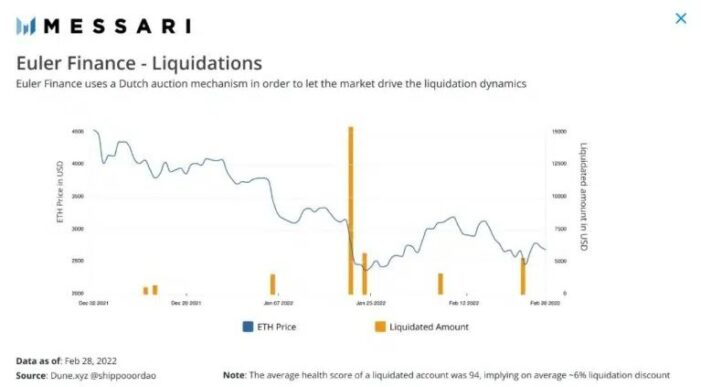

لیکوییدی مقاوم در برابر MEV در اویلر فاینانس

در اکثر پلتفرم های وام دهی، لیکوییدی با ارائه وثیقه وام گیرنده به مدیران تصفیه با درصد تخفیف ثابت (معمولاً بین 5 تا 10 درصد) تشویق می شود. مسئله این است که لیکوییدی های احتمالی اغلب چارهای جز شرکت در مزایدههای گاز اولویت (PGA) برای لیکوییدهای سودآور ندارند، که پاداش لیکویید را به عنوان ارزش استخراجپذیر معدن (MEV) نشان میدهد. مسئله دیگر این روش این است که تخفیف ثابت میتواند برای لیکوییدهای بزرگ تنبیهی کند، وام گیرندگان بزرگ را دلسرد کند، در حالی که برای پوشش هزینهها کافی نیست و انگیزه لیکوییدهای کوچکتر را ایجاد میکند.

برای غلبه بر این مشکل نقدینگی، به جای یک درصد تخفیف ثابت، اویلر فاینانس اجازه می دهد که تخفیف به عنوان تابعی از میزان “منفی” بودن یک موقعیت افزایش یابد. این باعث میشود که محرک انحلال فوری که بهطور سنتی استفاده میشود، بیشتر به یک روش انحلال حراج هلندی تبدیل شود. همانطور که تخفیف به آرامی افزایش می یابد، هر مدیر تصفیه باید تصمیم بگیرد که آیا برای نقدینگی با تخفیف فعلی پیشنهادی پیشنهاد دهد یا خیر.

به عنوان مثالی از این که چگونه ممکن است به نظر برسد، ممکن است تصفیه کننده A با 4% سودآوری داشته باشد، اما مدیر تصفیه B ممکن است عملیات را با کارایی بیشتری انجام دهد و بتواند زودتر وارد عمل شده و با 3.5% تصفیه کند. این روش حراج هلندی توسط اوراکل های TWAP کمک می شود که بعداً پوشش داده خواهد شد. این سودمند است زیرا هیچ نقطه قیمت واحدی وجود ندارد که در آن هر نقدینگی دهنده در همان زمان سودآور شود.

در عوض، قیمت میتواند در طول زمان تغییر کند و منجر به فرصتهای مستمری برای لیکویید شود، که به محدود کردن مزایدههای گاز با اولویت کمک میکند و باید به هدایت قیمت تخفیف به سمت هزینه عملیاتی نهایی لیکوییدی وامگیرنده کمک کند.

اگرچه، این روش به تنهایی مانع از MEV نمی شود زیرا ماینرها و پیشتازان هنوز هم می توانند تراکنش یک نقدینگی دهنده را بدزدند. برای محدود کردن این امر، اویلر فاینانس به ارائهدهندگان نقدینگی اجازه میدهد تا خود را واجد شرایط «تقویتکننده تخفیف» کنند، که به آنها اجازه میدهد در حراج هلندی قبل از استخراجکنندگان و پیشتازانی که تقویتکننده تخفیف را ندارند، سودآور شوند.

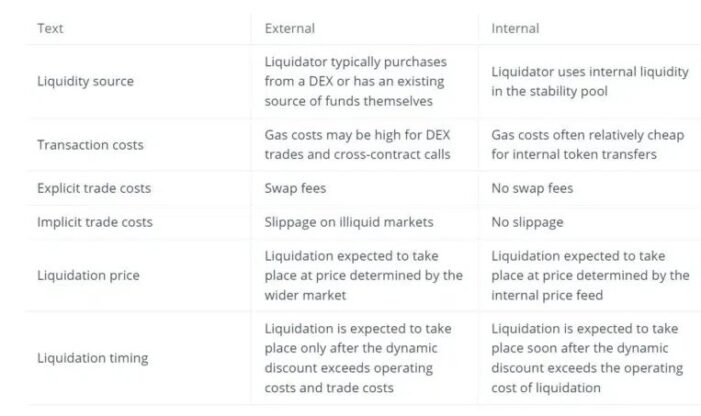

استخرهای پایدار

اویلر فاینانس وام دهندگان را قادر می سازد تا با ارائه نقدینگی به یک استخر ثبات مرتبط با هر بازار وام دهی، از نقدینگی ها حمایت کنند. ارائهدهندگان نقدینگی در یک استخر ثبات، توکنهای الکترونیکی را سپردهگذاری میکنند و در حالی که منتظر پردازش نقدینگی هستند، سود کسب میکنند.

این برخلاف روشهای سنتی لیکویید در سایر پلتفرمها است که برای بازپرداخت وامها به مبادلات شخص ثالث متکی هستند و فیدهای قیمت شخص ثالث که ممکن است با خوراک دادههای پروتکل وام مطابقت نداشته باشند. این میتواند باعث مشکلاتی مانند نوسان، کارمزد مبادله، نوسانات شدید و عدم استفاده از الگوریتمهای هموارسازی قیمت شود که ممکن است باعث عدم تطابق در قیمت سرور شود.

در اینجا جدول مقایسه ای وجود دارد که مزایای استفاده از استخر ثبات داخلی برای نقدینگی در مقابل منبع نقدینگی خارجی را نشان می دهد:

رویکرد اویلر فاینانس را می توان به عنوان یک شکل چند جانبه توسعه یافته از ایده مخزن ثبات که توسط پروتکل نقدینگی پیشگام بود در نظر گرفت. مزیت اصلی استفاده از استخر ثبات این است که لیکوییدها را میتوان بلافاصله با استفاده از یک منبع نقدینگی داخلی در نقطهای که وام گیرنده طبق پروتکل نقض میکند پردازش کرد، بدون اینکه مدیر تصفیه نیاز داشته باشد که داراییها را از یک منبع سوم تامین کند.

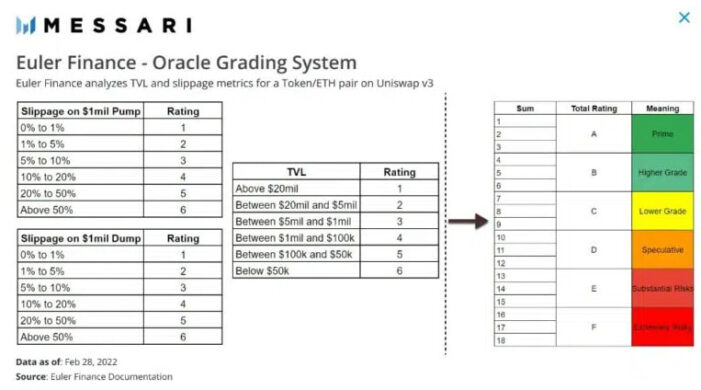

اوراکل های قیمت غیرمتمرکز در اویلر فاینانس

اوراکل های قیمت مورد استفاده توسط اویلر فاینانس نیز نوآوری جدیدی در دنیای پلتفرم های وام دهی DeFi است. پلتفرمهایی مانند کامپاند، میکر و Aave از سیستمهای مختلفی برای دریافت قیمتها از منابع خارج از زنجیره استفاده میکنند و آنها را در زنجیره قرار میدهند تا بتوان با قراردادهای هوشمند مربوطه به آنها دسترسی پیدا کرد.

اویلر فاینانس این روش را یک روش ناکارآمد می داند و برای آنها نامناسب است زیرا هر زمان که نیاز به ایجاد یک بازار وام دهی جدید باشد، به مداخله متمرکز نیاز دارد. اویلر به اوراکلهای غیرمتمرکز میانگین قیمت وزندار زمانی (TWAP) ورژن 3 یونی سواپ برای دسترسی به پرداخت بدهی کاربران در زمان واقعی متکی است. دارایی مرجع مورد استفاده برای عادی سازی قیمت ها در این پروتل، رپد اتریوم (WETH) است زیرا رایج ترین جفت پایه در یونی سواپ است.

در اینجا نگاهی به سیستم درجه بندی اوراکل اویلر فاینانس می اندازیم:

این روش در حال تکامل است و در نهایت با یک راه حل جامع تر جایگزین خواهد شد. اویلر فاینانس قبلا یک ابزار اوراکل منبع باز توسعه داده است که هزینه دستکاری یک جفت توکن معین در یونی سواپ را شبیه سازی می کند.

اویلر فاینانس: نرخ بهره

پلتفرمهای سنتی از مدلهای نرخ بهره خطی ثابت برای هدایت هزینه استقراض در پلتفرمهای خود استفاده میکنند. به زبان ساده، با افزایش تقاضا برای استقراض از استخر یا کاهش عرضه، نرخ بهره بالا می رود و زمانی که عرضه افزایش یا تقاضا کاهش می یابد، نرخ بهره کاهش می یابد. اقتصاد عرضه و تقاضای ساده 101.

این مدل در صورتی که به درستی از قبل پارامتری شده باشند، خوب کار می کند، اما در صورت پارامترسازی نادرست می تواند مشکلاتی را ایجاد کند. برای جلوگیری از این امر، به جای نرخ های بهره خطی ثابت، اویلر فاینانس از نرخ های بهره واکنشی استفاده می کند.

برای جلوگیری از مشکل انتخاب پارامترهای مناسب برای هر بازار وام دهی، اویلر از تئوری کنترل استفاده می کند تا به طور مستقل هزینه استقراض را به سمت سطحی هدایت کند که کارایی سرمایه را در پروتکل به حداکثر برساند. در واقع، اویلر فاینانس اولین پروتکل DeFi بود که در این راه نوآوری کرد و برای نوآوری در جامعه DeFi مورد تحسین قرار گرفت.

در اینجا یک اینفوگرافی عالی است که نشان می دهد چگونه روش محاسبه نرخ بهره در اویلر با Aave و کامپاند متفاوت است:

آوه/کامپاند:

اویلر فاینانس:

اویلر فاینانس از یک کنترلکننده PID برای تقویت نرخ تغییر در نرخهای بهره زمانی که استفاده بالاتر از سطح استفاده هدف است، استفاده میکند. این امکان را برای نرخهای بهره واکنشی فراهم میکند که با شرایط بازار برای دارایی پایه در زمان واقعی و بدون نیاز به مداخله حاکمیتی مداوم تطبیق میدهند.

اویلر فاینانس: بهینه سازی گاز

شما جوانهایی که به تازگی وارد DeFi میشوید با لایهای فانتزی دو راهحل مقیاسبندی اتریوم، ممکن است هرگز درد هزینههای گاز اتریوم را درک نکنید. در زمان من، خرج صدها دلار برای یک تراکنش اتریوم بی سابقه نبود.

اویلر فاینانس برای جلوگیری از هزینههای هولناک گاز و داستانهای «به روزگار من» بر قراردادهای هوشمندی تکیه میکند که میزان ذخیرهسازی مورد استفاده را به حداقل میرساند و یک سیستم ماژول را برای کاهش میزان تماسهای بین قراردادی مورد نیاز برای انجام پیادهسازی میکند. سایر بهینهسازیهای مصرف گاز اعمال شده در پروتکل.

این امر اویلر فاینانس را نسبت به بسیاری از پروتکلهای وامدهی دیگر با کارمزد گاز سازگارتر میکند، زیرا آن تراکنشهای قرارداد هوشمند واقعاً میتوانند حساب بانکی قدیمی اتریوم را سوراخ کنند.

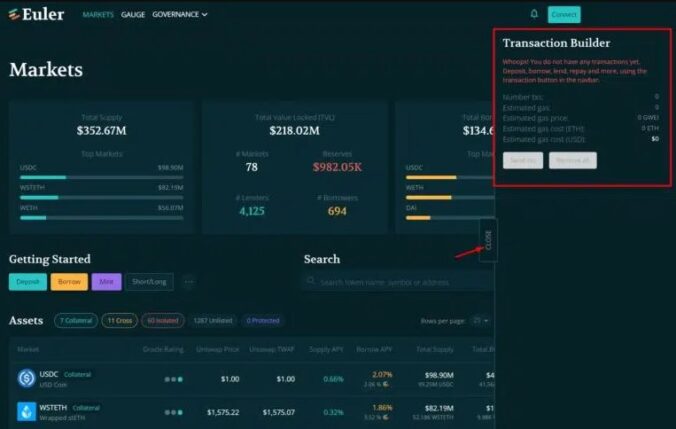

از طریق ویژگی موسوم به تراکنش های بویلدر، کاربران میتوانند چندین تراکنش را دستهبندی کنند و هزینههای گاز خود را کاهش دهند، در حالی که کاربران پیشرفته میتوانند از این ویژگی همراه با گزینه «تعویق بررسی نقدینگی» برای انجام بسیاری از عملکردها برای تراکنشهای کم کارمزد استفاده کنند.

در اینجا نگاهی به رابط سازنده تراکنش داریم:

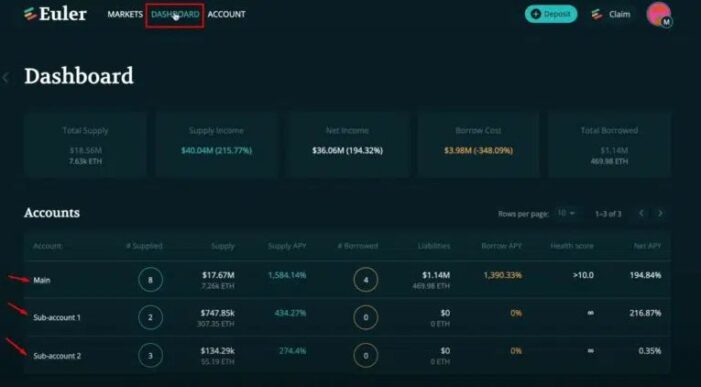

یکی دیگر از موارد اضافه شده، استفاده از حساب های فرعی است. اگر کاربران اویلر فاینانس مجبور به ارسال وثیقه به آدرسهای جدید اتریوم برای هر وام جدید در سطح انزوا شوند، هزینه گزافی در کارمزد گاز خواهد داشت. برای جلوگیری از این امر، اویلر به هر حساب اتریوم با استفاده از پروتکل امکان دسترسی به حداکثر 256 حساب فرعی را می دهد که می تواند برای مدیریت مقرون به صرفه چندین موقعیت به طور همزمان استفاده شود. کاربر فقط باید یک بار دسترسی اویلر به یک توکن را تأیید کند و سپس میتواند به هر حساب فرعی واریز کند.

نکته حرفه ای : اگر تصویر بالا باعث شد فکر کنید من میلیون ها دلار روی پلتفرم دارم، ای کاش من آن اونی که دیدین بودم! اگر شبکه کیف پول متامسک خود را از شبکه اتریوم به شبکه آزمایشی Ropsten تغییر دهید، میتوانید پلتفرم را با استفاده از میلیونها دلار وجوه نمایشی کاوش کنید تا به نحوه عملکرد آن پی ببرید.

یک مزیت اضافی برای حسابهای فرعی این است که برای انتقال داراییها و بدهیها بین آنها نیازی به تاییدیه نیست و به کاربران اجازه میدهد وثیقه و بدهی خود را جدا و تفکیک کنند.

اویلر فاینانس: طراحی و قابلیت استفاده

پلتفرمهای DeFi همیشه بهخاطر مبتدی بودنشان شناخته نمیشوند و اغلب توسط کاربران پیشرفتهتر رمزنگاری استفاده میشوند. اویلر فاینانس در اینجا از این قاعده مستثنی نیست زیرا مفاهیم هنوز کمی پیشرفته در نظر گرفته می شوند، اگرچه باید بگویم که یکی از کارهایی که متوجه شدم آنها به خوبی انجام دادند این بود که یک UI/UX ایجاد کرد که ناوبری و مدیریت آن آسان تر از سایر پلتفرم های DeFi است.

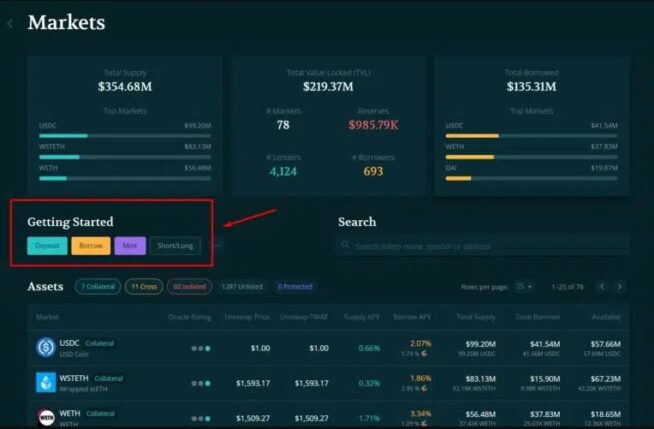

در اینجا نگاهی به چند رابط مختلف داریم:

این پلتفرم تمام عملکردی را که از یک پلتفرم وام دهی DeFi انتظار دارید را ارائه می دهد. تمام گرافیک ها، سنج ها و منوها منجر به این می شود که اویلر فاینانس یکی از پلتفرم های بهتری است که من از نظر طراحی، عملکرد، قابلیت استفاده، و صرفاً ناوبری کلی و درک آنچه واقعاً در داخل می گذرد استفاده کرده ام.

برای هر کسی که تا به حال از یک پلت فرم DeFi استفاده کرده است، استفاده از Euler Finance ساده خواهد بود زیرا تیم طراحی آنها کار فوق العاده ای انجام داده است. هنگامی که کیف پول متامسک ، فورمتیک، کی استون، لجر ، تراس، ترزوز یا کوین بیس خود را وصل کردید، در کمترین زمان پرواز خواهید کرد.

چهار بخش اصلی در اویلر فاینانس وجود دارد: بازارها، داشبورد، حاکمیت و حساب که ارزش توضیح مختصری را دارد.

Markets – این منطقه ای است که می توانید بازارها، وام گرفتن، عرضه، مقدار TVL و رتبه بندی Oracle را ببینید.

Gauge/Dashboard – تمام حساب ها، حساب های فرعی و اطلاعات پولی را نشان می دهد.

Accounts – تمام اطلاعات مربوط به حساب کاربر را نشان می دهد، یعنی چه مقدار وثیقه دارید، هر وام فعال، امتیاز سلامت حساب، آنچه که قرض داده می شود و غیره.

Governance – اینجا جایی است که کاربران می توانند به بخش نمایندگان و انجمنی که در آن پیشنهادات و مسائل حاکمیتی در حال بحث و بررسی است، دسترسی داشته باشند.

Euler Finance: حاکمیت

حکمرانی استفاده شده توسط اویلر فاینانس بسیار شبیه به مدل حاکمیتی است که سال ها پیش توسط کامپاند ارائه شد. حدس میزنم آنها فهمیدند، «چرا چرخ را دوباره اختراع کنیم؟»

این پروتکل توسط دارندگان نشان حکومت اویلر (EUL) مدیریت خواهد شد. توکنها قدرت رایدهی نرمافزار پروتکل را نشان میدهند و دارندگان توکنهای کافی میتوانند پیشنهادهایی برای تغییرات در پروتکل ارائه دهند. دارندگان توکن می توانند در مورد موضوعاتی مانند:

- ردیف یک دارایی

- عوامل وثیقه و وام

- پارامترهای اوراکل قیمت

- پارامترهای مدل نرخ بهره واکنشی

- عوامل ذخیره

- خود مکانیسم های حاکمیتی

اویلر فاینانس: دارایی ها

اینکه چگونه یک پروتکل ذخایر خود را مدیریت میکند، برای هر کسی که میخواهد در پلتفرم وامدهنده شود، ملاحظات مهمی است. سوءمدیریت ذخایر این است که چگونه مسائلی مانند عملیات بانکی اتفاق میافتد و چرا پلتفرمهایی مانند سلسیوس و وویجر مجبور به توقف برداشت مشتری و اعلام ورشکستگی شدند.

روشی که اکثر پروتکلهای وامدهی کار میکنند این است که آنها بخشی از سود پرداخت شده توسط وام گیرندگان را میگیرند و به جای اینکه آن را به وام دهندگان بدهند، آن را در پروتکل نگه میدارند.

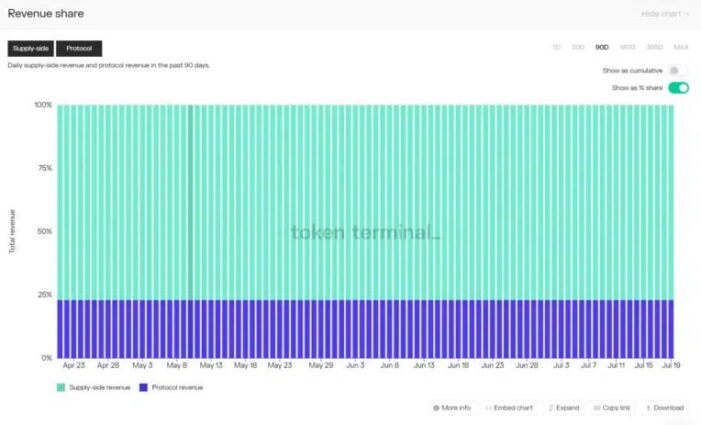

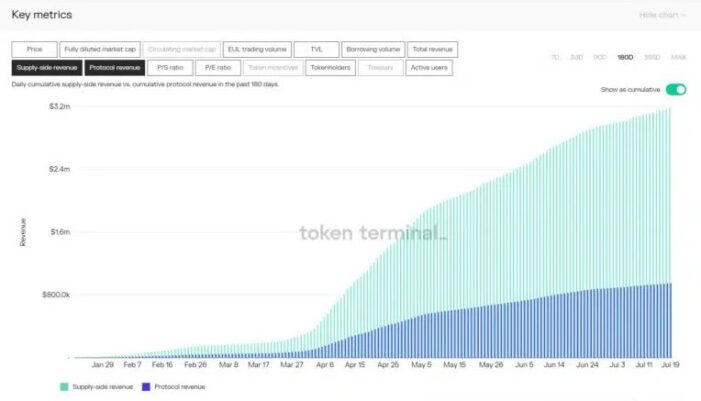

بیایید نگاهی به درآمد طرف عرضه و درآمد پروتکل اویلر فاینانس در 90 روز گذشته بیندازیم:

می بینیم که اویلر فاینانس بخش سالمی از درآمد پلتفرم را کنار می گذارد. ذخایر مهم هستند زیرا به عنوان پشتوانه ای برای وام دهندگان عمل می کنند. سناریوهایی وجود دارد که در آن وام گیرندگان قادر به بازپرداخت موقعیت خود نیستند که منجر به چیزی به نام “بدهی بد” می شود. اگر آن بدهی بد خیلی گسترده شود و مهار نشود، دیگر وام دهندگان از اینکه کیف بدهیهای بد را در دست دارند عصبی میشوند که ممکن است منجر به برداشت وجوهشان شود و منجر به یک مارپیچ، یا همان فرار بانکی شود.

اویلر خود را به گونهای قرار داده است که ذخایر سریعتر از انباشت بدهیهای بد رشد میکنند و این کار را از ابتدای پروتکل انجام داده است. این امکان تطبیق و اطمینان بیشتر وام دهندگان به پروتکل را فراهم می کند. ما میتوانیم ببینیم که این در طول زمان چگونه روی پروتکل انجام شده است:

طبق این مصاحبه با مدیرعامل و یکی از بنیانگذاران، دکتر مایکل بنتلی، اویلر فاینانس در رابطه با ذخایر چند کار متفاوت از سایر پروتکل های وام دهی انجام می دهد.

برای شروع، ذخایر این پروتکل دائماً دوباره در پروتکل سرمایهگذاری میشود و سود مرکب به دست میآورد تا در طول زمان به طور تصاعدی رشد کند. اویلر همچنین ضریب ذخیره بالاتری را تعیین کرده است به نحوی که منجر به تقریباً یک چهارم سود پرداختی به پروتکل می شود و نه وام دهندگان.

مبادله در اینجا بازده کمتر برای وام دهندگان است، اما پرداخت سود ایمن تر و پایدارتر است که امیدواریم به یک پلت فرم وام دهی طولانی و پررونق منجر شود و از دام هایی که پلتفرم های وام دهی ناپایدار در گذشته با ارائه بازدهی 20 درصدی تجربه کرده اند جلوگیری کند. نیم تنه به یاد داشته باشید بچهها و دختران، اگر بازدهها خیلی خوب به نظر میرسند که درست باشند، احتمالاً اینطور هستند و هر چه بازده بیشتر باشد، ریسک بالاتر است. اویلر به دنبال یافتن منطقه گلدیلاک یا «نقطه شیرین» است که ریسک و پاداش را متعادل می کند.

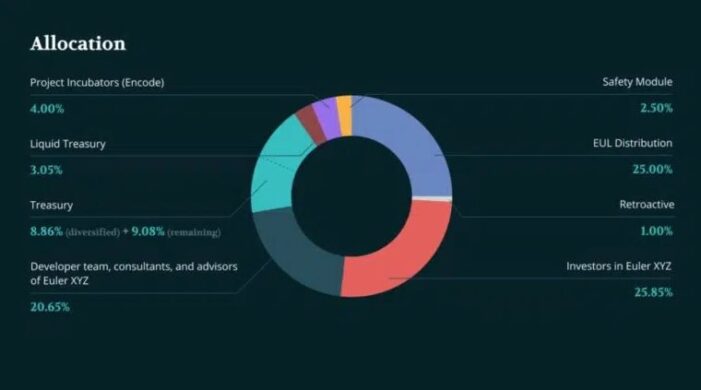

توکنومیک

(Euler (EUL توکن بومی پروتکل اویلر فاینانس است. این یک توکن ERC-20 است که به عنوان یک توکن حاکمیتی عمل می کند. مجموع عرضه توکن 27182818 است.

در مورد تخصیص توکن، در اینجا چیزی است که ما به آن نگاه می کنیم:

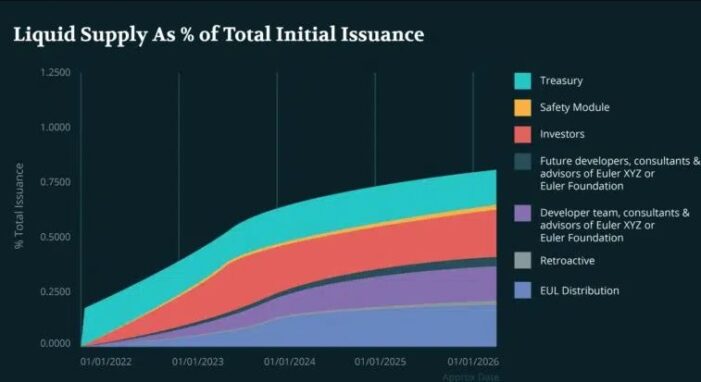

تخصیص اولیه ممکن است در معرض تغییر با تکامل اکوسیستم باشد. کل عرضه برای 4 سال اول ثابت است، پس از آن دارندگان توکن EUL ممکن است یک پیشنهاد حاکمیتی برای افزایش حداکثر 2.718 درصد در سال ارائه دهند.

در اینجا نگاهی به برنامه عرضه منتهی به سال 2026 داریم:

به طور معمول، من به عملکرد توکن یک پروژه می پردازم، اما از آنجایی که نشانه تنها از 28 ژوئن 2022 منتشر شده است، چیز زیادی برای بررسی وجود ندارد. طبق گزارش CMC، این توکن با قیمت 3.73 دلار برای عموم عرضه شد، به مدت 3 هفته مانند پین بال دزد به 4.40 دلار رسید و سپس به 3.20 دلار رسید و سپس در 3.40 دلار باقی ماند که در زمان نگارش این مقاله وجود داشت.

دارندگان توکن، کاربران پلتفرم هستند که به حاکمیت علاقه مند هستند و سرمایه گذارانی که در بلندمدت نسبت به نوآوری و موفقیت پلت فرم صعودی هستند. توکن EUL در حال حاضر در صرافی هایی مانند Huobi ، Gate.io ، MEXC و Uniswap در دسترس است.

امنیت اویلر فاینانس

اویلر فاینانس یک کاتالوگ چشمگیر از مشارکت های امنیتی با برخی از شرکت های امنیتی برتر در صنعت دارد:

این پلتفرم ممیزی های امنیتی را توسط شرکت هایی مانند Halborn انجام داده است و یک برنامه جایزه باگ 1 میلیون دلاری ارائه می دهد. تیم نتایج ممیزی امنیتی رضایت بخش را در Github خود ارسال کرد.

نتایج ممیزی شخص ثالث و منتشر شده عمومی همیشه نشانه خوبی است، و کالیبر چشمگیر شرکت های امنیتی که با اویلر فاینانس شریک شده اند تا همه چیز را از خود پلتفرم و قراردادهای هوشمند، تا آزمایش نفوذ و قراردادهای منتینگ بررسی کنند، یک رای اعتماد به کتاب من است.

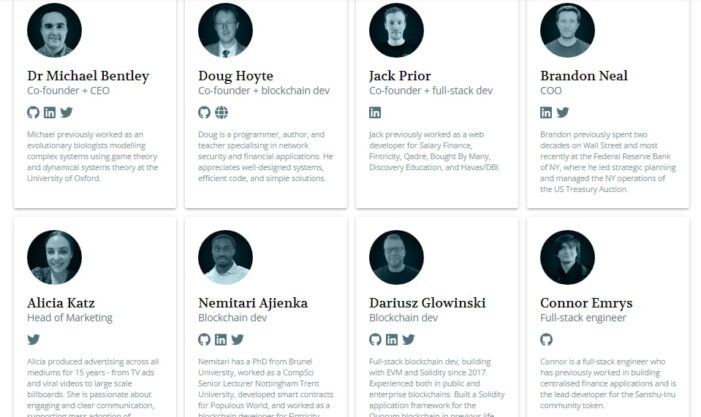

تیم و سرمایه گذاران

اویلر فاینانس تیمی از مهندسان نرم افزار و تحلیلگران کمی است که در تحقیق و توسعه فناوری وب 3 و برنامه های مالی تخصص دارند. این تیم چیزی فراتر از پلتفرم مالی این پروتکل دارد.

این تیم متشکل از اعضایی با پیشینه های مختلف است که تجربه زیادی در شرکت های سنتی و بلاک چین دارند.

دکتر مایکل بنتلی – بنیانگذار و مدیرعامل : در زندگی قبلی، دکتر بنتلی به عنوان یک زیست شناس تکاملی کار می کرد که از نظریه بازی و مدل سازی سیستم های پیچیده برای ترسیم نمودارهای نظریه های تکاملی استفاده می کرد. او در دانشگاه آکسفورد تحصیل کرد، بهعنوان تحلیلگر قیمتگذاری برای بانک سلطنتی اسکاتلند کار کرد و سپس به عنوان معاون پژوهشی پسادکتری در آکسفورد مشغول به کار شد. یک پس زمینه تاثیرگذار و جالب در واقع.

داگ هویت- بنیانگذار و توسعه دهنده بلاک چین: داگ یک برنامه نویس، نویسنده و معلم است که در امنیت شبکه و برنامه های مالی تخصص دارد.

جک پریور- یکی از بنیانگذاران و توسعه دهنده Full-Stack: جک به عنوان یک توسعه دهنده وب برای Salary Finance، Fintricity و Qadre، در میان دیگران، کار می کرد و بیش از 11 سال در صنعت به عنوان یک توسعه دهنده وب فعالیت داشته است. او پس از تحصیل در رشته مدیریت وب و چند رسانه ای در دانشگاه ساسکس، پیش از تأسیس اویلر فاینانس، چندین نقش توسعه دهنده برای شرکت های مختلف داشته است.

اویلر فاینانی یک تیم چشمگیر و تعداد اعضای بیشتری دارد که من می توانم در اینجا لیست کنم. اگر می خواهید بیشتر بدانید، می توانید صفحه تیم اویلر را بررسی کنید .

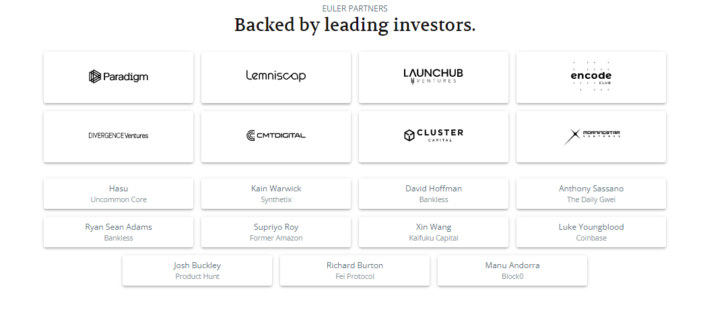

این ژروتکل همچنین توسط برخی از سرمایهگذاران پیشرو در صنعت و شرکتهای VC حمایت میشود، زیرا آنها افرادی را با جیب عمیق جذب میکنند. در اینجا نگاهی به برخی از سرمایه گذاران آنها داریم:

نگرانی ها درباره اویلر فاینانس

من با شما در مورد اویلر فاینانس روراست خواهم بود و به چیزی اعتراف می کنم که افراد زیادی حاضر به انجام آن نیستند. کریژتو و دیفای یک آزمایش چند میلیارد دلاری است و هیچ کس نمی داند که وضعیت مالی غیرمتمرکز در پنج سال آینده چگونه خواهد بود یا اصلاً وجود خواهد داشت.

در صورتی که رویدادهایی مانند فروپاشی Terra، ورشکستگی سلسیوس و وویجر، و دهها هزار پروژه رمزنگاری شکست خورده که دیگر وجود ندارند، شما را متقاعد نکرده باشد، هیچکس واقعاً در این صنعت سرنخی ندارد که چه کار خواهد کرد و چه چیزی کار نخواهد کرد. این یک مورد غول پیکر است، “بیایید کمی اسپاگتی به دیوار پرتاب کنیم و ببینیم چه چیزی می چسبد.” همانطور که در مورد، اجازه دهید دسته ای از چیزهای مختلف را امتحان کنیم و ببینیم چه چیزی کار می کند.

اگر من را باور ندارید، از مایک نووگراتز، مدیر عامل گلگسی دیجیتال که میلیون ها دلار برای تیم های تحقیقاتی خود سرمایه گذاری کرده و دارای تحلیلگران برتر صنعت و یک شرکت کامل است که پروژه ها را تجزیه و تحلیل و تحقیق می کنند، بپرسید. حتی با وجود همه چیزهایی که در اختیار داشت، او هنوز آنقدر به Terra اطمینان داشت که قبل از فروپاشی آن و از دست دادن میلیاردها سرمایه از مردم، یک خالکوبی عظیم Terra برای خود انجام داد.

چیزی که من در اینجا میدانم این است که نمیدانم آیا اویلر فاینانس به یک پروتکل وامدهی بلندمدت و پایدار تبدیل میشود یا خیر. من کاملاً ریسک گریز هستم و دوست دارم به پروتکل ها، پلتفرم ها و فناوری اعتماد کنم که کاملاً با آن مبارزه شده است. تست شده سالها طول کشید تا Aave را زیر نظر داشته باشم، پیش از آن که به اندازه کافی برای استفاده از پروتکل اعتماد به نفس داشته باشم.

پس از آزمایش Euler Finance، بررسی ممیزی های امنیتی آنها و تمیز کردن پلت فرم با یک شانه دندانه ظریف، من به هیچ وجه نتوانستم ایرادی در پلت فرم پیدا کنم. به نظر می رسد که این پروتکل نسل بعدی وام دهی با مزایای بسیاری نسبت به پلتفرم های وام دهی سنتی باشد.

روی کاغذ و در تئوری، ایدهها و مفاهیم انقلابی درخشان به نظر میرسند، اما نگرانی اصلی من این است که آزمایش نبرده و در آزمون زمان مقاومت نکرده است. اگرچه در شفافیت کامل، این پلتفرم به دلیل تمرکز بر امنیت، و به نظر میرسد نوآوریهای فوقالعاده هوشمندانه در مکانیک پروتکل، نسبت به اکثر پلتفرمهای جدیدتر DeFi در بازار، نسبت به اکثر پلتفرمهای جدیدتر DeFi اعتماد به نفس بالاتری به من میدهد.

تنها نگرانی دیگر من در قالب نقدینگی کم و ارزش کل قفل شده است زیرا در حال حاضر در رتبه 25 TVL قرار دارد و آن را برای وام دهندگان و وام گیرندگان بزرگتر مناسب نمی کند. اگرچه با این گفته ها، ما شاهد افزایش بسیار سالمی در قفل شدن ارزش هستیم که نشانه خوبی است که پلت فرم اویلر فاینانس به سرعت در حال جلب توجه است:

قبل از ورود به پلتفرم، مراقب نقدینگی پلتفرم باشید، زیرا پلتفرمی که پولی در پروتکل قفل شده نمیتواند کار کند، اما هنوز یک پروژه بسیار جدید است و در حال جذب و پذیرش سالم است. من انتظار دارم که با پذیرش بیشتر کاربران از این پلتفرم، رتبه ها را افزایش دهد.

سخن پایانی

من از طرفداران بزرگ نوآوری در فضا هستم. دیدن پلتفرم هایی مانند اویلر فاینانس که بر اساس تجربیات و ایده های پلتفرم های قبلی ساخته شده اند و مفاهیم را پیش می برند و به تکامل صنعت مالی غیرمتمرکز کمک می کنند بسیار عالی است. اگر بانکها مانند اسب و کالسکه هستند، پروتکلهای DeFi مانند کامپاند، میکر و Aave خودرو هستند، پلتفرمهایی مانند Euler Finance قصد دارند تبدیل به ماشین پرنده، هاوربرد، جت پک یا آن چیزهایی شوند که مردم از آنها استفاده میکنند. فوتوراما

صنعت DeFi مملو از پروتکلهای کپی و پلتفرمهای بیشماری شبیهسازی غیرقابل تخیل است که فقط سعی دارند از روند رو به رشد سرمایهگذاری کنند. اویلر مطمئناً یک استثنا از این هنجار است زیرا از ویژگیهایی استفاده میکند که قبلاً در DeFi دیده نشده بود، مانند بازارهای وام بدون مجوز، نرخهای بهره واکنشی، وثیقه محافظتشده، نقدینگی مقاوم در برابر MEV، و استخرهای ثبات چند جانبه.

برای افراد شجاع و جسور که از پرش به چیزهای جدید نمی ترسند، Euler مزایای زیادی نسبت به پروتکل های وام دهی سنتی ارائه می دهد که یکی از دلایلی است که پلتفرم به سرعت از پذیرش آن لذت می برد و TVL با افزایش کاربران جدید به این پلت فرم افزایش می یابد.

برای من شخصاً، همانقدر که از نوآوری قدردانی میکنم، کاملاً تحت تأثیر قرار میگیرم، و عاشق دیدن پیشرفت هستم، میخواهم انگشتان پاهایم را در آن فرو ببرم و در آینده با بودجه محدود از این پلت فرم اویلر فاینانس استفاده کنم. من آنچه را که ارائه می دهد دوست دارم، اما فقط زمان نشان می دهد که آیا روش های آزمایشی جدید آنها برای ایجاد یک پلت فرم وام برتر و پایدار خواهد بود یا خیر.