استیبل کوین های الگوریتمی چه هستند؟ هر آنچه که باید بدانید!

مقدمه ای بر استیبل کوین های الگوریتمی …..

بازارهای مالی، که بر اساس فرضیه سفته بازی ساخته شده اند، زمینه های طبیعی رشد قیمت ها هستند. به ویژه بازارهای رمزارز به دلیل نوسانات بیش از حد خود که نتیجه عوامل بی شماری مانند کمبود نسبی نقدینگی، نگرانی های نظارتی، تحولات مربوط به پذیرش، تبلیغات رسانه ای و غیره است، بدنام هستند.

اکنون، به عنوان یک شرکت کننده در این بازار، چگونه موقعیت های خود را پوشش می دهید؟ برای اکثر مردم، تصمیم بهینه این است که دورههای نوسان شدید را با تبدیل بخشی از داراییهایشان به یک نوع ارز ذخیره حذف کنند. برای برخی، این ممکن است یک استیبل کوین باشد که به یک ارز فیات مانند دلار متصل شده است و برای برخی دیگر، ممکن است دارایی نسبتاً کم نوسانی مانند بیت کوین باشد.

در میان استیبل کوینها، استفاده از استیبل کوین های الگوریتمی بهویژه در چند سال گذشته به دلیل افزایش نگرانیها در مورد ایمنی و مقررات در اکوسیستم استیبل کوین افزایش یافته است.

در این مقاله، بررسی میکنیم که استیبلکوین های الگوریتمی دقیقاً چیست، چرا بخشی جداییناپذیر از اکوسیستم کریپتو هستند، و آیا واقعاً از استیبل کوینهای متمرکز مانند Tether، BUSD و غیره ایمنتر هستند.

استیبل کوین های الگوریتمی چیست؟

بیایید عبارت را بشکنیم. «الگوریتم» به مجموعهای از دستورالعملها اطلاق میشود که یک برنامه یا برنامه زمانی که شرایط خاصی برآورده میشوند، خود آنها را اجرا میکند. «استیبل کوین» به یک دارایی یا توکن کریپتو اشاره دارد که به یک ارز فیات خاص، دارایی، یا برخی تابع ارزش دیگر متصل است و انتظار میرود بدون توجه به شرایط بازار یا عوامل خارجی، آن ارزش را حفظ کند.

با اشتقاق، «استیبل کوین های الگوریتمی» را می توان به عنوان یک استیبل کوین تعریف کرد که پیوند خود را از طریق یک پروتکل یا سیستم اقتصادی غیرمتمرکز خودپایدار حفظ می کند. در مورد چگونگی دستیابی به این ثبات، رایج ترین مکانیسم مورد استفاده دستکاری عرضه است.

اکثر استیبل کوینهای الگوریتمی با یک سیستم و پروتکل اقتصادی ساخته میشوند که بهطور خودکار عرضه را از طریق توکنهای سوزاندن یا ضرب کردن توکنها افزایش یا کاهش میدهد. اکثر استیبل کوینهای الگوریتمی در بازار فعلی از یک مدل غیر وثیقهای پیروی میکنند، این بدان معناست که استیبل کوینها هیچ نوع پشتوانه/ذخایر مالی اقتصادی یا دنیای واقعی ندارند.

چرا به استیبل کوین های الگوریتمی نیاز داریم؟

واقعا چرا به استیبل کوین های الگوریتمی نیاز داریم؟

من مطمئن هستم که شما در مورد حادثه Tether در سال گذشته شنیده اید. این موضوع بسیاری از ما را نگران انطباق ناشران متمرکز استیبل کوین با ادعاهای تبلیغاتی آنها در مورد ساختار خزانه یا ذخیره کاملاً وثیقه شده است. علاوه بر این، ناشران متمرکز استیبل کوین نیز در معرض انواع مداخلات از طریق «قوانین» توسط دولتهای حوزههای قضایی که در آن عضویت دارند، میشوند.

این بدان معناست که اگر دولت کشوری که یک ناشر متمرکز استیبل کوین در آن ثبت شده است، تصمیم به مسدود کردن حسابهای بانکی میگیرد. به هر دلیلی صادرکننده استیبل کوین اگر تصمیم به انجام این کار کند استیبل کوین صفر می شود و ارزش ذاتی آن را به صفر می رساند. در حالی که این ممکن است بیش از بعید به نظر برسد، یک خطر بسیار واقعی است.

از سوی دیگر، پروژه استیبل کوین های الگوریتمی، تا زمانی که غیرمتمرکز و مستقل از هرگونه ذخایر مبتنی بر فیات یا وثیقه باقی بماند، میتواند از خود در برابر هر نوع مقررات قانونی محافظت کند. این ایده به شدت با کسانی که خود را با چشم انداز یک سیستم مالی جهانی مستقل غیرمتمرکز همسو می کنند، طنین انداز می شود. علاوه بر این، آیا تراکنشهای غیرقابل اعتماد ستون فقرات ارزهای دیجیتال نیستند؟

انواع استیبل کوین های الگوریتمی

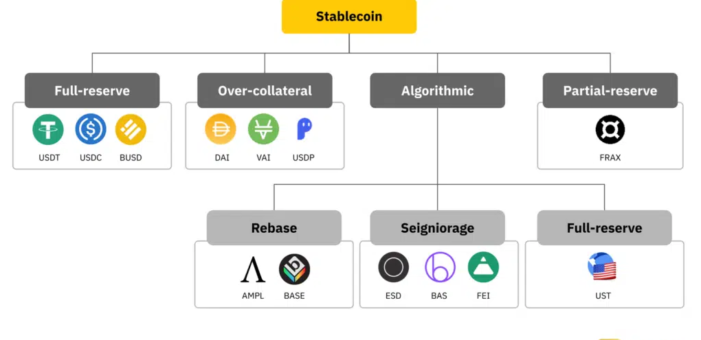

در حالی که بسیاری از پروژههای استیبل کوین های الگوریتمی در طول سالها راهاندازی شدهاند، این مقاله به گونهای تنظیم شده است که مبتکرانهترین و متنوعترین مجموعه مکانیسمهای الگوریتمی را که پروژهها برای حفظ قیمت خود انجام دادهاند، شامل شود. ما می توانیم آنها را به طور کلی به چهار مدل دسته بندی کنیم:

- تغییر پایه استیبل کوین های الگوریتمی

- استیبل کوین الگوریتمی عمومی

- استیبل کوین الگوریتمی بیش از حد وثیقه

- استیبل کوین الگوریتمی کسری

اجازه دهید هر مدل را با جزئیات مرور کنیم و مزایا و معایب ساختار اقتصادی آنها را تحلیل کنیم.

تغییر پایه استیبل کوین الگوریتمی

‘استیبل کوین های الگوریتمی تغییر پایه’ یکی از اولین مدل یک استیبل کوین الگوریتمی غیرمتمرکز است. تحت این مدل، قیمت توکن با یک تغییر پایه در عرضه کل توکن تثبیت می شود. “Rebasing” به چه معناست؟ به بیان ساده، مجموع عرضه توکن در تمام کیف پول هایی که توکن را نگه می دارند هر روز کاهش می یابد یا افزایش می یابد. این افزایش یا کاهش در عرضه توکن متناسب با درصد افزایش/کاهش قیمت از قیمت میخ است.

اجازه دهید این را به اعداد مختلف تقسیم کنم. مثلاً 100 توکن را امروز با قیمت 1 دلار خریدهاید و قیمت فردا به 1.1 دلار (افزایش 10 درصدی) افزایش مییابد، پروتکل به طور خودکار کل عرضه را در روز بعد 10 درصد افزایش میدهد. این بدان معناست که پس از rebase، تعداد توکنهای کیف شما 10 درصد افزایش مییابد، زیرا ما قبل از تغییر پایه 100 توکن داشتیم، پس از تغییر پایه، 110 توکن خواهیم داشت. این مکانیسم rebasing غیر رقیق کننده است. از آنجایی که تمام کیف پول ها به طور خودکار توکن هایشان افزایش یا کاهش می یابد، درصد سهام مالک کیف پول در کل عرضه ثابت باقی می ماند.

حال، مثال بالا یک نمایش بسیار ساده از مکانیسم تغییر پایه است. در واقعیت، بیشتر استیبل کوینهای بازبنیاد، بازپایهبندی دقیقی از روی میخ ندارند. آنها معمولاً دارای یک نوار تحمل قیمت در بالا و زیر میخ هستند که مکانیزم تغییر پایه در داخل آن فعال نمی شود. استاندارد صنعت 5 درصد تلرانس در بالا و پایین میخ است.

اما صبر کنید، نگفتم با افزایش قیمت توکن، توکن های بیشتری به دست می آوریم؟ بنابراین، آیا این بدان معنا نیست که در قیمت توکن 1.1 دلار، به جای داشتن 100 توکن به ارزش 110 دلار، اکنون 110 توکن به ارزش 121 دلار پس از تغییر پایه دارم؟ از شما میپرسید این پایدار چگونه است؟ بگذار توضیح بدهم.

در حالی که الگوریتم از نوسانات عرضه مراقبت می کند، تثبیت قیمت توسط ما انجام می شود! درست است، فعالان بازار مانند ما از فرصت های آربیتراژ استفاده می کنند. از آنجایی که DEX ها بر روی استخرهای نقدینگی کار می کنند، عرضه توکن های rebase در استخر به طور خودکار تنظیم می شود و قیمت را فوراً کاهش می دهد. با این حال، در بازارهای متمرکز، افزایش ناگهانی عرضه توکن، فشار فروش بیشتری را از سوی دارندگان فعلی که به دنبال کسب سود ناشی از تغییر قیمت هستند، ایجاد میکند. هرچه نوسانات قیمت از ارزش ثابت بیشتر باشد، مکانیسم تغییر پایه بیشتر طول می کشد تا قیمت را به حالت ثابت بازگرداند.

جوانب مثبت – از آنجایی که اکثر استیبل کوین های بازبنیاد غیرقابل رقیق هستند، به این معنی است که فرصتی برای کسب سود از نگهداری استیبل کوین وجود دارد، البته به شرطی که زودتر دریافت کنید. مهمترین معیار برای یک توکن تغییر پایه، ارزش بازار است. با افزایش پذیرش و استفاده، ارزش بازار نیز افزایش می یابد. در مراحل اولیه، خرید توکن با ارزش بازار کوچکتر، درصد بیشتری در عرضه کل به شما میدهد. با افزایش ارزش بازار، کیسه استیبل کوین های الگوریتمی شما پربارتر می شود.

معایب – همین معیار ارزش بازار ما را به مشکل نگهداری مجدد استیبل کوین های الگوریتمی نیز می رساند. مشابه با افزایش ارزش بازار که شما را ثروتمندتر می کند، عکس آن نیز صادق است. با کاهش ارزش بازار، ارزش دارایی های شما کاهش می یابد. این باعث میشود که استیبل کوینهای استیبلکوین شبیه به دیگر توکنهای رمزنگاری سنتی باشند.

در اصل، توکنهای تغییر پایه تنها از این جهت پایدار هستند که هر توکن همیشه در حدود قیمت ثابت باقی میماند، اما این برای ثبات ارزش کل هلدینگ شما صادق نیست.

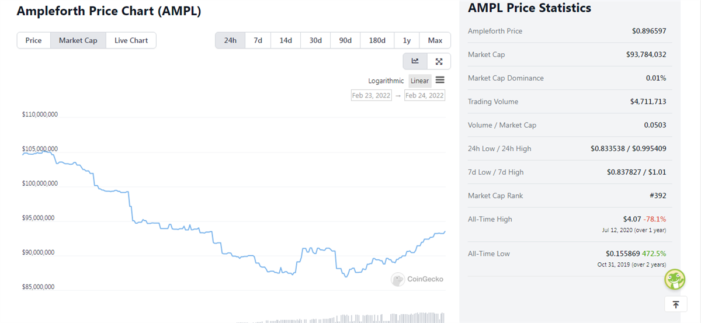

برخی از استیبل کوین های الگوریتمی بازبنیاد محبوب عبارتند از AMPL (Ampleforth) و پروتکل پایه. در حالی که آمپلفورث به دلار آمریکا در سال 2019 با CPI تعدیل شده است، پروتکل پایه از رویکرد جدیدتری پیروی می کند که به کل ارزش بازار ارزهای دیجیتال متصل است.

از بین این دو، در حال حاضر، به نظر می رسد AMPL تا حدودی ثابت خود را حفظ می کند در حالی که به نظر می رسد پروتکل پایه در حفظ میخ خود شکست می خورد. به نظر میرسد که تیم پشتیبان پروتکل پایه نیز با ناکارآمدی بخشهایی از وبسایتشان سکوت رادیویی را پشت سر گذاشتهاند. همانطور که دیدیم – در کریپتو، در حالی که برخی موفق می شوند، اکثر آنها شکست نیز می خورند.

استیبل کوین الگوریتمی عمومی

حال استیبل کوین های الگوریتمی عمومی را برای درک بهتر شما توضیح خواهیم داد.

حق امضا به تفاوت بین ارزش اسمی یک سکه و هزینه های تولید آن اشاره دارد. به بیان ساده، به سیستمی اشاره دارد که در آن مشارکتکنندگان شبکه مستقیماً تشویق میشوند تا ارزش یک سکه را از طریق مکانیسمهای ضرب و سوزاندن توکن حفظ کنند. در کریپتو، مدل «Seigniorage Algorithmic Stablecoin» از یک سیستم چند توکنی پیروی می کند تا قیمت آن را حفظ کند.

این معمولاً شامل یک توکن است که به یک ارزش پایدار متصل میشود و یک یا چند توکن که به عنوان مشوقی برای حفظ ثبات قیمت توکن اصلی عمل میکنند.

برای درک اینکه چگونه این کار می کند، بهتر است دو پروژه ای که از این مدل در استیبل کوین های الگوریتمی استفاده کرده اند را مطالعه کنید – Basis Cash و Terra Stablecoin.

BASIS Cash – Basis Cash برای دستیابی به ثبات قیمت از یک سیستم سه توکن پیروی می کند. این سه نشانه عبارتند از:

- Basis Cash (BAC) – رمزی که به ارزش دلار متصل است

- Basis Shares (BAS) – یک توکن تشویقی که کاهش قیمت ها را در زمانی که ارزش استیبل کوین به بالای 1 دلار می رسد تسهیل می کند.

- Basis Bonds – یک توکن تشویقی که افزایش قیمت ها را در زمانی که ارزش استیبل کوین به زیر 1 دلار می رسد تسهیل می کند.

نسخه سادهشده این سیستم در استیبل کوین های الگوریتمی به این صورت است که وقتی پول نقد پایه به بالای 1 دلار میرسد، پروتکل توکنهای جدیدی را تولید میکند که بین دارندگان سهام پایه توزیع میشود. این منجر به فشار فروش اضافی می شود که قیمت را پایین می آورد. به طور مشابه، هنگامی که Basis Cash به زیر 1 دلار میرسد، پروتکل کاربران را تشویق میکند تا توکنهای Basis Cash را در ازای توکنهای اوراق قرضه که 1:1 توزیع میشوند، بسوزانند.

کاربران میتوانند این توکنهای اوراق قرضه را با توکنهای Basis Cash مبادله کنند، زمانی که قیمت توکن به بالای 1 دلار رسید.

اما این سیستم آنطور که در نظر گرفته شده بود عمل نکرده است. اگرچه عوامل مختلفی در شکست آن نقش داشتند، مانند هک که در آن نزدیک به 1 میلیون BAC در بازار فروخته شد، Basis Cash همچنین مشکلات اساسی با نحوه ابداع سیستم توکن اوراق قرضه داشت. توکن اوراق قرضه به خودی خود از ابزار لازم برای ایجاد ارزش برخوردار نبود، که به نظر می رسد پروژه بعدی که به بررسی آن می پردازیم به کمال رسیده است.

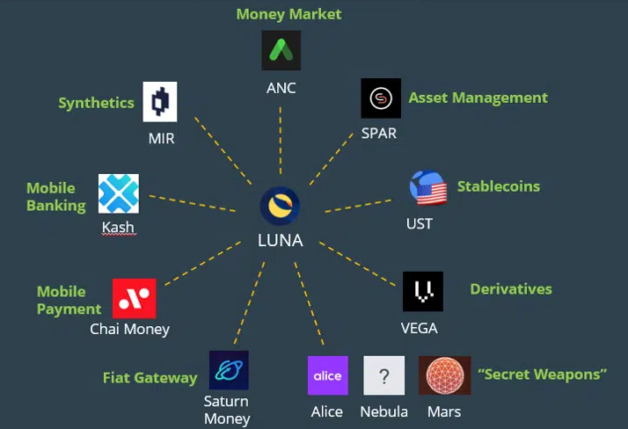

Terra Stablecoins (UST) – اکوسیستم Terra Luna از یک سیستم دو نشانه ای برای حفظ قیمت استیبل کوین های الگوریتمی خود پیروی می کند. این دو نشانه عبارتند از:

- Terra Stablecoin (UST، KRT، EUT، و غیره) – اینها استیبل کوین هایی هستند که به ارزهای فیات مختلف متصل می شوند.

- LUNA- این دارایی رمزنگاری بومی اکوسیستم terra است. برای پرداخت هزینه تراکنش در حین انجام تراکنش در شبکه استفاده می شود.

برای توضیح ساده این که چگونه این کار می کند، بلاک چین پروتکلی را ارائه می دهد که در آن می توان کوین های استیبل کوین Terra مانند UST را در ازای توکن های LUNA و توکن های LUNA را در ازای سوزاندن UST یا استیبل کوین های دیگر Terra ضرب کرد. از طریق مکانیسم آربیتراژ، فیات استیبل کوین حفظ می شود. هنگامی که دلار UST به زیر 1 دلار می رسد، شرکت کنندگان در اکوسیستم می توانند UST را در ازای LUNA با قیمت های فعلی بازار بسوزانند که باعث سود آنها می شود.

استیبل کوین های الگوریتمی بهتر عمل میکنند…..

به طور مشابه، هنگامی که دلار UST به بالای 1 دلار می رسد، شرکت کنندگان در اکوسیستم می توانند UST را در ازای LUNA با قیمت های فعلی بازار ضرب کنند که باعث سود آنها می شود. همه اینها فقط به این دلیل امکان پذیر است که LUNA به عنوان یک نشانه دارای ارزش و کاربرد مستقل در اکوسیستم است.

در حالی که اکثر استیبل کوینهای اصلی شکست خوردهاند، به نظر میرسد استیبلکوینهای Terra با تمرکز بر روی چیزی که اکثر پروژههای دیگر موفق به توسعه آن نشدند، مدل را کامل کردهاند – یک اکوسیستم مبتنی بر ارزش. استیبل کوین های Terra بخشی جدایی ناپذیر از بلاک چین Terra را تشکیل می دهند زیرا برای اکثر جفت های معاملاتی در بلاک چین Terra استفاده می شود. به همین دلیل استیبل کوین های الگوریتمی بوجود آمده اند …..

هدف بلاک چین این است که با تبدیل شدن به ساده ترین و پایدارترین سیستم پرداخت جهانی در بلاک چین، به پذیرش گسترده دست یابد. آنها می توانند به عنوان یک بانک غیرمتمرکز عمل کنند و به لطف پروتکل لنگر و پروتکل آینه ای خود، نرخ های بالاتر و کارمزدهای کمتری ارائه دهند. در حالی که Mirror Protocol از طریق عملکرد خود که قادر به ایجاد نمایش های توکن شده از دارایی های دنیای واقعی است، شرکت کنندگان را وارد می کند.

استیبل کوین های الگوریتمی بیش از حد وثیقه

قبل از شروع بحث درباره این مدل خاص از استیبل کوین های الگوریتمی ، میخواهیم روشن کنیم که اکثر مردم تعریف استیبل کوین های الگوریتمی را کاملاً از یک الگوریتم (یعنی ضد وثیقه) جدا میدانند. با این حال، هنگام تعریف یک استیبل کوین الگوریتمی در ابتدای این مقاله، اشاره کردم که شامل هر پروتکلی است که از طریق یک مدل اقتصادی خودپایدار بدون نیاز به اعتماد، پیوند خود را حفظ کند.

پس به نظرم مهم است که یکی از بزرگترین بازیگران اکوسیستم استیبل کوین غیرمتمرکز را که با این تعریف مطابقت دارد در این مقاله بگنجانیم – بله درسته ما در مورد DAI صحبت می کنیم .

DAI – در حالی که MakerDAO عنوان یکی از استیبل کوین های الگوریتمی برای DAI را رد کرده است، ما باید آن را در این مقاله قرار دهیم زیرا مکانیسمهای DAI برای حفظ ثبات قیمت آن شامل قراردادهای هوشمندی است که بر اساس نوسانات قیمت وثیقه اصلی آن، توکنها را میسوزانند و برش میدهند. این شبیه به نحوه عملکرد استیبل کوینهای الگوریتمی حق مالکیت است و برخلاف یک استیبل کوین سنتی متمرکز فیات ذخیره، وثیقهسازی DAI تقریباً 1.5 برابر میانگین DAI در گردش است. این عدد بسته به نوسانات دارایی های مورد استفاده برای وثیقه کردن DAI می تواند تغییر کند.

به عنوان مثال، زمانی که شخصی میخواهد ۱۰۰ دلار DAI ضرب کند، باید ۱۵۰ دلار از هر ارز دیجیتال پذیرفته شده را تعهد کند. هنگامی که قیمت پایه ارز دیجیتال کاهش می یابد، کاربر باید مقدار متناسبی از DAI را بازپرداخت کند تا از انحلال جزئی دارایی پایه خود جلوگیری کند.

از سوی دیگر، اگر قیمت پایه ارز دیجیتال افزایش یابد، کاربر میتواند توکنهای DAI بیشتری را باز کند و برش دهد. در صورتی که کاربر نتواند مقدار مورد نیاز DAI را بازپرداخت کند، وثیقه به طور خودکار تا میزان مورد نیاز برای پرداخت نرخ بهره و جریمه نقد می شود.

این فقط یک توضیح ساده از نحوه عملکرد اکوسیستم استیبل کوین DAI MakerDAO است، اما برای درک این فرآیند کافی است.

استیبل کوین های الگوریتمی کسری

این مدل خاص از استیبل کوین های الگوریتمی را میتوان بهعنوان فرزند عشق استیبلکوینهای اصلی و استیبلکوینهای وثیقهشده توصیف کرد. مانند استیبل کوین، استیبل کوینهای الگوریتمی کسری نیز دارای یک سیستم چند توکنی هستند که معمولاً از یک توکن ثانویه تشکیل شده است که برای ضرب استیبل کوین استفاده میشود.

هدف استیبل کوین های الگوریتمی کسری دستیابی به حد وسط بین استیبل کوین های کاملاً الگوریتمی مانند UST، AMPL، BAC، و غیره و استیبل کوین های صرفاً وثیقه شده مانند USDC، USDT، BUSD و غیره است. آنها با وثیقه بخشیدن به خود با استیبل کوین های دارای پشتوانه فیات مانند USDC به این هدف می رسند. و تا حدی سوزاندن نشانه دوم که اکوسیستم را از طریق ابتکارات defi هدایت می کند. هدف نهایی برای استیبل کوین های الگوریتمی کسری، دستیابی به کارایی سرمایه است.

دو مفهوم مهم برای استیبل کوین های الگوریتمی کسری وجود دارد که عبارتند از: نسبت وثیقه هدف (TCR) و نسبت وثیقه مؤثر (ECR). این نسبت ها به حفظ طول عمر و نقدینگی پروژه کمک می کنند، پس بیایید ببینیم که چه هستند.

TCR- در حین ضرب کردن استیبل کوین استفاده می شود. این به نسبت بهینه وثیقه مورد نیاز برای رساندن قیمت به 1 دلار اشاره دارد. اگر میانگین وزنی قیمت استیبل کوین در چند روز گذشته بالاتر از 1 دلار بوده باشد، نسبت وثیقه کاهش خواهد یافت، به این معنی که برای ضرب کردن استیبل کوین کسری به درصد کمتری از USDC نسبت به معمول نیاز دارید.

از سوی دیگر، اگر قیمت میانگین موزون زمانی استیبل کوین در چند روز گذشته کمتر از 1 دلار بوده باشد، نسبت وثیقه افزایش خواهد یافت. این مکانیسم با ایده ساده کاهش مولفه های USDC مورد نیاز برای ضرب کردن در روزهای متوالی قیمت های بالا در استیبل کوین کسری کار می کند. با کاهش نیاز USDC،

ECR – ECR در طول مکانیسم بازخرید استیبل کوین کسری برای تعیین نسبت USDC و توکن ثانویه توزیع شده استفاده می شود. این به عنوان ذخیره USDC فعلی تقسیم بر کل عرضه استیبل کوین کسری محاسبه می شود. اگر TCR کمتر از ECR باشد، به این معنی است که وثیقه اضافی در سیستم وجود دارد. به طور مشابه، اگر ECR کمتر از TCR باشد، پروتکل تحت وثیقه است.

دو پروژه از استیبل کوین های الگوریتمی کسری قابل توجه با نتایج متفاوت وجود دارد – FRAX و Iron Finance

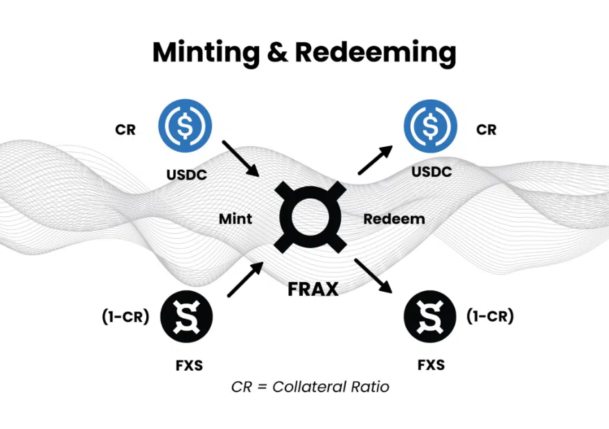

FRAX – پروژه Frax Finance یک سیستم توکن دوگانه دارد – FRAX و Frax Shares (FXS). در واقع FRAX یک استیبل کوین است که به 1 دلار متصل است و FXS به عنوان یک توکن ابزاری عمل می کند که برای ضرب کردن FRAX زمانی که قیمت FRAX به بالای 1 دلار می رسد استفاده می شود. نسبت وثیقه و الگوریتمی بستگی به قیمت گذاری بازار برای استیبل کوین FRAX دارد.

اگر FRAX با قیمت بالای 1 دلار معامله می شود، پروتکل نسبت وثیقه را کاهش می دهد. اگر FRAX کمتر از 1 دلار معامله شود، پروتکل نسبت وثیقه را افزایش می دهد. نسبت وثیقه به ضرابخانه 1 FRAX معمولاً 75 سنت USDC و 25 سنت سهام Frax (FXS) است. توکن FXS همچنین به عنوان ذخیرهای از ارزش اضافی غیر وثیقه عمل میکند. FRAX همچنین دارای یک عملکرد خرید و وثیقه مجدد در پروتکل خود است که به افزایش و حفظ میخ توکن کمک می کند، که در عین حال توکن FXS را می سوزاند.

Iron Finance – این پروژه از مدلی مشابه FRAX پیروی می کند اما متأسفانه قربانی مارپیچ مرگ شد. مارپیچ مرگ به سفر نهایی یک استیبل کوین الگوریتمی به صفر به دلیل یک حلقه بازخورد منفی اشاره دارد. دلایلی که باعث شکست فاینانس آهن شد، فشار شدید فروش از سوی نهنگهای بزرگ و شکست اوراکل در پروتکل بود که ذخایر تحت وثیقه را از وثیقهسازی هدف دور کرد.

پرونده ای علیه استیبل کوین های الگوریتمی

همانطور که مدل امیدوارکننده است، استیبل کوین های الگوریتمی نیز با مجموعه ای از چالش ها همراه هستند . مهمترین آنها مشکل در ایجاد یک مکانیسم پایدار و کارآمد در پشت نگهداری میخ آن است. بسیاری از استیبل کوین های الگوریتمی، سیستمهای مختلفی را امتحان کردهاند، اما کمتر از نیمی از آنها زنده ماندهاند و ثابت شدهاند که قابل اجرا هستند. دو عامل مشترک بر دوام طولانی مدت یک استیبل کوین الگوریتمی تأثیر میگذارند – یک حلقه مشوق مثبت، و یک ابزار در سراسر اکوسیستم برای توکنهای ثانویه در یک مدل چند توکن.

یک حلقه مشوق مثبت کار می کند و قیمت استیبل کوین را تا زمانی که کاربران اعتماد خود را به ثبات توکن از دست ندهند حفظ می کند. وقتی نوبت به مدلهای استیبل کوین صرفاً الگوریتمی مانند مدل حقالزحمه میرسد، آنها در طول دورههای نوسانات زیاد در معرض شکست حلقه بازخورد مثبت هستند زیرا اعتماد کاربران به توکن به دلیل فقدان ارزش ذاتی آن متزلزل میشود. استیبل کوینهای فرکشنال نیز مستعد این ریسک خاص هستند، اما به دلیل ماهیت جزئی وثیقهای که دارند، سطح مقاومت بالاتری دارند.

به نظر میرسد اکثر سیستمهای استیبل کوین چند توکنی که شکست میخورند، نمیتوانند نسبت ریسک به پاداش توکنهای ثانویه خود را زیر یک سطح تقاضای معین متعادل کنند. این به این دلیل است که توکن ثانویه معمولاً به غیر از حفظ ثبات قیمت توکن اولیه به هیچ ابزار دیگری کمک نمی کند. هنگامی که یک سطح قیمت خاص را بشکند، استیبل کوین های الگوریتمی شروع به نزول به یک مارپیچ مرگ می کند.

با این حال، برخی از پروژههای استیبل کوین چند توکن مانند Terra Stablecoins با استفاده از توکن برای پرداخت هزینههای گاز در شبکه، تقاضای مستقل برای LUNA توکن ثانویه خود را کاملا متعادل کردهاند. این تضمین میکند که توکن استیبل کوین اولیه به دلیل ابزاری که توسط توکن ثانویه ارائه میشود، از اعتماد قیمت بالایی از سوی سرمایهگذاران برخوردار باشد.

مقررات پیرامون استیبل کوین های الگوریتمی

از زمان نگارش این مقاله، هنوز هیچ شفافیتی در مورد وضعیت نظارتی استیبل کوین های الگوریتمی در هر حوزه قضایی در جهان وجود ندارد. اما میتوان فرض کرد که تا زمانی که پروژههای استیبل کوین الگوریتمی غیرمتمرکز باقی میمانند، نباید به عنوان اوراق بهادار طبقهبندی شوند.

سخن پایانی

اکثر استیبل کوین های الگوریتمی در تلاش هستند تا به ارز ذخیره اکوسیستم مالی غیرمتمرکز تبدیل شوند. این یک هدف خوب است، اما مهم است که آنها علاوه بر ثباتی که ارائه میدهند، از فایدههایی نیز برخوردار باشند تا در درازمدت قابل دوام باشند.

بازپایهسازی استیبل کوینهای الگوریتمی – توکنهای بازبنیاد به شدت به پذیرش انبوه وابسته هستند تا تأثیر مثبتی بر دارندگان آنها داشته باشند و به تعادل در ارزش بازار توکن دست یابند. تنها زمانی که توکن در ارزش بازار خود به تعادل برسد، می توان آن را واقعاً هم از نظر قیمت و هم از نظر قدرت خرید پایدار در نظر گرفت.

استیبلکوینهای الگوریتمی سینیراژ – به نظر میرسد مهمترین عامل در تضمین موفقیتآمیز استیبلکوین امضا، یک سیستم چند توکنی است که جدای از حفظ قیمت استیبل کوین اولیه، ارزش مستقلی دارد. همچنین مهم است که استیبل کوین اولیه با مشارکت با پروژه های زیادی که ممکن است برای ایجاد پذیرش توکن مفید باشد.

استیبل کوین الگوریتمی بیش از حد وثیقه – در حالی که این مدل کاملاً یک استیبل کوین الگوریتمی خالص نیست، مدلی کاربردی برای استیبل کوینهای غیرمتمرکز ارائه میکند تا از قیمت نسبتاً ثابتی پیروی کرده و آن را حفظ کند.

استیبل کوین های الگوریتمی کسری – ایده پشت این مدل محدود کردن تمایل یک استیبل کوین الگوریتمی خالص به سقوط در مارپیچ مرگ است. هدف ذخیره کسری قفل کردن اعتماد شرکت کنندگان در بازار در مورد ارزش ذاتی توکن است. با قفل کردن یک استیبل کوین فیات کاملاً وثیقه شده به جای ارز فیات به طور مستقیم به عنوان ذخیره، این پلتفرم اعتماد و قابلیت اطمینان یک استیبل کوین متمرکز را بدون نیاز به برخورد مستقیم با تنظیم کننده های متمرکز به دست می آورد.

با این حال، این یک استیبل کوین الگوریتمی کسری را کاملاً قابل اعتماد نمی کند. این توکن همچنان میتواند به دلیل رویدادهای پیشبینینشده مانند هک یا تخلیه نهنگ که پروتکل برای رسیدگی به آنها مجهز نیست، در یک مارپیچ مرگ فرو برود. علاوه بر این، استیبل کوین های الگوریتمی کسری نیز با مشکلات اصلی که همه استیبل کوین های متمرکز با آن مواجه هستند، مواجه هستند. (من.

در نهایت، اکوسیستم استیبل کوین الگوریتمی هنوز بسیار جوان است. بدون شک تنها راهی که میتوانیم مدلهای عملکردی بیشتری برای استیبل کوین های الگوریتمی پیدا کنیم، آزمایش و شکست تا حد امکان است.